「せっかく保険料の免除を受けたんだし、このまま放置でもいいのかな?でも、後から納めた方がお得っていう話も聞いたことがあるなぁ・・・」と迷われている方、意外と多いのではないでしょうか?

まず、前提として追納できる国民年金保険料の対象には

- ①学生納付特例や50歳未満納付猶予などの猶予制度(参考記事:国民年金の猶予制度とは?免除との違いは要確認【記事未了】)

- ②失業や所得が低い場合に使える免除制度(参考記事:国民年金の免除とは?未納はとっても損ですよ!【記事未了】)

この2つがあることを理解して下さい。

その上で結論を書いておくと以下のようになります。

| 追納対象の種類 | 結論 |

|---|---|

| 猶予期間分の国民年金保険料 | 男性も女性も払った方がお得になる可能性が高い |

| 免除期間分の国民年金保険料 | 女性は払った方がお得になる可能性が高いが、男性は考え方次第で変わる。 |

そこで今回の記事では、そもそも追納制度とはなんであるか?どんなメリットがあるかについて触れた後、なぜ上記のような結論になるのか?についてシミュレーション付きで見ていきたいと思います。

なお、「保険料を猶予された場合の追納お得度シミュレーション」については「学生時代に猶予された保険料は追納すべきか?」という記事で行っています。猶予分を追納すべきか否か迷っている方は、そちらの記事を参照して下さい。

今回の記事では「免除された国民年金保険料は払うべきか否か?」を中心に紹介していきますよ!

年金の追納制度ってなに?

国民年金の保険料を経済的な事情等によって払えない場合、一定の手続きを踏むことで保険料の納付を「免除」または「猶予」してもらえます。(参考記事:国民年金の免除・猶予制度まとめ【記事未了】)

そして、一旦は免除・猶予してもらった保険料を後で払うことを「追納(要は後払い)」と言います。免除や猶予等の承認を受けた追納分の保険料は、「免除・猶予月から10年以内」であれば支払うことが可能。

一方で、免除や猶予の承認を受けない場合(要は未納の場合)、過去に遡って支払える期間は2年だけです。(参考記事:年金の時効は2年?5年?払うとき&受け取るときに分けて解説!)。

未納は、年金の受給資格期間(参考記事:年金受給に必要な資格期間が25年⇒10年に短縮)にも算入されませんし、その他下記記事にあるようにさまざまなデメリットがあります。

参考:年金の未納リスクを社労士が解説!老齢年金だけがすべてじゃない【記事未了】

払う払わないに関わらず、免除・猶予の承認さえ受けていれば10年前まで遡って支払うことが出来ますし、なにより老齢年金や障害・遺族年金の受給資格期間にも算入されます。

未納状態だと本当に不利な状態に追い込まれますので、お金に余裕が無いのであればとにかく「免除・猶予」の申請だけはしておきましょう!

おさえておきたい追納に関する注意事項!

保険料の追納には絶対に理解しておきたい3つのルールがあります。とても重要なのでしっかりと頭に入れてくださいね。

<ルール①>追納ができる期間は追納が承認されてから10年前まで

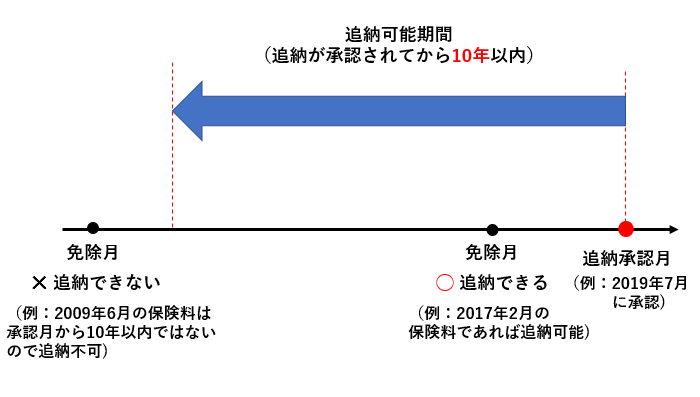

さきほども書きましたが、保険料の追納が可能なのは、追納が承認された月の前10年以内の保険料です。(国民年金法 第94条第1項)。

たとえば、上図のように2019年7月に追納の承認を受ける場合、「2009年7月分の保険料」が追納可能なもっとも古い期間となります。2009年6月以前の免除・猶予分は追納出来ません。

免除や承認を受けてから10年が期限!ということは必ず覚えておいてくださいね。

<ルール②>最も古い保険料から順番に納める

原則として、免除や猶予を受けた保険料は最も古いものから順番に納めなければなりません。

例えば、平成25年3月〜平成25年8月まで受けた保険料半額免除と、平成28年4月〜平成29年3月までに受けた全額免除がある場合、平成25年3月の半額免除から順番に支払います。

しかし、例外的に学生納付特例などの猶予期間よりも前に保険料免除期間があるときは、どちらを先に納めるかを選択することができます。つまり、猶予期間分だけ払うことも可能です。(国民年金法第94条第2項)

今回の記事でも書いているように、「猶予分の追納」と「免除分の追納」ではお得度が違います。この辺りは戦略的に考えて、どれを納付するのか決定するようにして下さい!

<ルール③>3年目から保険料に追納加算額が加算される!

保険料の免除等の承認を受けた期間の翌年から数えて3年目以降に保険料を追納する場合には、承認を受けた当時の保険料額に追納加算額が上乗せされます。(参考:国民年金法 第94条第3項、国民年金法施行令第10条)

追納加算額は年々大きくなるので、払う余裕があるのであればなるべく早く払うようにしましょう。

なお、令和元年(2019年)度中に追納する場合、納付する保険料(月額)は下表のとおりです。

| 全額免除 | 4分の3免除 | 半額免除 | 4分の1免除 | |

|---|---|---|---|---|

| 平成21年度の月分 | 15,280円 | 11,450円 | 7,640円 | 3,810円 |

| 平成22年度の月分 | 15,540円 | 11,650円 | 7,770円 | 3,880円 |

| 平成23年度の月分 | 15,320円 | 11,490円 | 7,660円 | 3,830円 |

| 平成24年度の月分 | 15,170円 | 11,380円 | 7,590円 | 3,790円 |

| 平成25年度の月分 | 15,150円 | 11,360円 | 7,570円 | 3,790円 |

| 平成26年度の月分 | 15,300円 | 11,470円 | 7,640円 | 3,820円 |

| 平成27年度の月分 | 15,620円 | 11,710円 | 7,810円 | 3,910円 |

| 平成28年度の月分 | 16,280円 | 12,200円 | 8,140円 | 4,060円 |

| 平成29年度の月分(*) | 16,490円 | 12,370円 | 8,240円 | 4,120円 |

| 平成30年度の月分(*) | 16,340円 | 12,250円 | 8,170円 | 4,080円 |

*平成29年度及び平成30年度の月分については加算はありません。

なお、上表では最新年度の保険料の方が高いため、外観上追納加算額が上乗せされているようには見えませんが、それは平成16年度法改正に基づき、平成16年~29年まで毎年国民年金保険料が名目で280円引き上げされていたからです。

たとえば、平成21年度分の当時の月額保険料は14,660円だったので、追納加算額として620円の上乗せがされていることが分かります(参考:国民年金・厚生年金保険料率の改定推移)。

【参考】追納可能月数や納める年金額を簡単に確認したいならねんきんネットを使おう!

「追納のルールは分かったけど、いつまで追納できるのか・納める額はいくらなのかパッと調べる方法はないの?」という疑問を持った方にオススメしたいのが、ねんきんネットです。

ねんきんネットでは追納可能月数・納付額を簡単に確認できるだけでなく、保険料を追納するか否かでどれぐらい年金受給額が変わるのかの試算もできます!

詳細は下記記事に書いてありますので、そちらも参照して下さいね。

【計算例付き】年金の追納はオトクです!大きなメリット2つを紹介!

ここまで年金の追納のルール等について見てきました。続いて国民年金保険料の追納を行うメリットについて解説していきたいと思います。

メリットは大きく分けて2つです。

メリット①:受給できる年金額が増える!

これは言わずもがなですが、追納した分だけ将来受給できる年金額が増えます。

ただ、免除された保険料を追納する場合、猶予保険料を追納するよりも増加する年金額は少ないです。なぜなら、猶予期間は保険料を追納しない限り国庫負担分の年金を受給する権利は発生しませんが、免除期間は免除を受けた時点で国庫負担分の年金を受給する権利が発生するからです(*)

以上より、免除期間がある場合の年金受給額の計算式は以下のようになります。(参考:国民年金法第27条第1項)

* ここに、1/4免除は「7/8」・半額免除は「6/8」・3/4免除は「5/8」・全額免除は「1/2」を代入します。

仮に、免除期間が2年あるとしたとき、追納するか否かでどれほど年金受給額に差が出るのか?令和元年度の満額の年金額「780,100円」を基準にすると以下のようになります。

| 免除の種類 | 年金受給額 | 満額との差 |

|---|---|---|

| 全額免除 | 760,598円 | 19,502円 |

| 3/4免除 | 765,473円 | 14,627円 |

| 半額免除 | 770,349円 | 9,751円 |

| 1/4免除 | 775,224円 | 4,876円 |

全額免除期間が2年あるとすると、年額約2万円(月額約1,666円)の差になります。全額免除期間が1年だけあったとすると年額約1万円(月額約833円)の差になります。

国庫負担分がある関係で、増加する年金額はそこまでは多くないかもしれません。しかし、公的年金は”終身年金”ですから、少しでも受給金額が増えれば老後の生活費の糧には出来ますね。

メリット②:社会保険料控除で節税可能!

保険料を追納すると社会保険料控除が受けられるため、納める所得税や住民税が減る!というメリットもあります。(参考記事:【画像付】社会保険料控除がサクッと分かる記事!)

節税額は以下の計算式で求めます。

節税額=追納額×(所得税率+住民税率)

たとえば、平成29年度・平成30年度の2年分の免除保険料を”令和元年度”に追納した場合の節税額を免除種類ごとにまとめた表がこちら。

前提:税率20%(所得税10%+住民税10%)

| 免除の種類 | 追納額 | 節税額 |

|---|---|---|

| 全額免除 | 393,960円 | 78,792円 |

| 4分の3免除 | 295,440円 | 59,088円 |

| 半額免除 | 196,920円 | 39,384円 |

| 4分の1免除 | 98,400円 | 19,680円 |

このように全額免除された保険料を2年分払うと、合計税率20%の場合で78,792円も節税になります。現在の個人の最高税率は所得税と住民税合わせて55%ですから、所得が高い人はもっと節税効果が得られますよ!

【計算】追納した場合に損得が分かれるのは、何歳からか?

ここまで、保険料追納による年金増加額や節税額について求めてきましたが、一番気になるのは結局「追納がお得か否か?」ですよね!

実はこれも計算で簡単に求めることができますよ。

こちらも令和元年度を基準として、平成29年度・30年度の2年分の免除保険料を追納したと仮定して計算すると、受給開始後の回収年数は免除の種類ごとに以下のようになります。少し表が見にくくなりますが、今回は税率ごとに回収年数を計算しています。

| 回収年数 | 全額免除 | 4分の3免除 | 半額免除 | 4分の1免除 |

|---|---|---|---|---|

| 節税効果を考慮しない場合 | 20.2年 | 20.20年 | 20.19年 | 20.19年 |

| 合計税率15%の場合 | 17.17年 | 17.17年 | 17.17年 | 17.15年 |

| 合計税率20%の場合 | 16.16年 | 16.16年 | 16.16年 | 16.14年 |

| 合計税率30%の場合 | 14.14年 | 14.14年 | 14.14年 | 14.13年 |

| 合計税率33%の場合 | 13.53年 | 13.53年 | 13.53年 | 13.52年 |

| 合計税率43%の場合 | 11.51年 | 11.51年 | 11.51年 | 11.50年 |

| 合計税率50%の場合 | 10.10年 | 10.10年 | 10.10年 | 10.09年 |

| 合計税率55%の場合 | 9.09年 | 9.09年 | 9.09年 | 9.08年 |

仮に、追納年度の合計税率が55%の場合だと約9年で回収できます。65歳で受給開始したとすれば74歳で元が取れます。これだったら追納した方がお得そうですよね。

ただ、ほとんどの人はそんなに税率高くありませんよね。

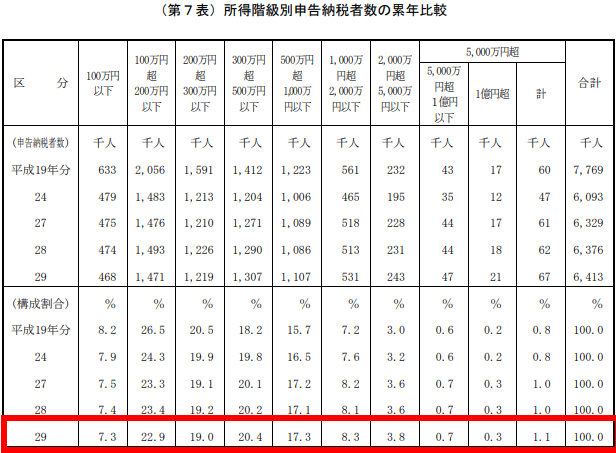

国税庁の平成29年版申告所得税標本調査結果(平成31年2月22日発表)によると、課税所得500万円以下の人の割合は全体の約70%です(事業所得や給与所得等の所得種別を考慮しない場合)。

(画像出典:平成29年版申告所得税標本調査結果の概要 P14の(第7表) 所得階級別申告納税者数の累年比較)

そして、平成27年以降の課税所得別の所得税率は以下の通り。

(画像出典:No.2260 所得税の税率|国税庁)

課税所得が500万円以下ということは、所得税率は20%以下、定率である住民税10%を加えても合計税率は30%以下の人がほとんど(70%の人は合計税率30%以下)。

仮に合計税率が20%だと仮定すると、免除分の保険料を回収するのに16年程度かかります。65歳で受給開始とすると81歳で元がとれる計算です。これはちょっと微妙ですよね。

なぜなら、日本人の平均寿命は「男性:80.98歳、女性:87.14歳(参考記事:平均寿命と平均余命)」だからです。女性は回収できる人が多そうですが、男性はちょっと微妙なラインですね。

だから冒頭で「女性は払った方が得になる可能性が高いが男性は考え方次第で変わる」と書いたんですね。

なので、一部の人は免除分を追納せずに資産運用に回す!という選択肢を取った方が良いかもしれません。ただ、資産運用は元本がき損するリスクがあります。

あなたの現在の年齢や所得の状況・家族構成・健康状態等を総合的に判断して、自分で資産運用をするのか、時間はかかるが⻑生きするほど確実に得になる「追納」をするのか、検討してみてくださいね。

【参考】追納するタイミングとして一番合理的なのはいつか?

これは既に書いてある情報からも分かることですが、「追納タイミングとして最適なのは課税所得が高い年度」です。つまり、よく稼いだ年度に追納すると一番お得になります。

先程見たように、税率が高くなればなるほど節税効果を得られるからです。もし数年後に所得税率のランクが上がるほどに収入が増える予定なのであれば、その時に納付するのが良いでしょう。仮に、加算額が追加されたとしても節税額の方が多くなるはずです。

とは言え、特にサラリーマンの場合、収入が劇的に増加することはあまり無いですよね。

なので、いつ追納するのがお得か?を考えてもあまり意味がありません。現在の合計税率を元に「追納すべきか否か」を考えるほうが自然かなと思いますよ!

追納の手順

追納の手順は以下のとおりです。

追納するには「追納専用の納付書」が必要なので、一旦年金事務所に申込書を提出する必要があるんですね。

追納申込書の書き方など追納の手順に関しては、「【記入例付】国民年金の追納申込書の書き方」で詳細に解説していますので、そちらも参考にして下さい。

なお、年金関連の届出書を作成するなら「ねんきんネット」を使うと早いですよ。最初に登録する手間はありますが、登録すれば届出書の作成だけでなく、年金の見込額試算や電子版「ねんきん定期便」の確認などもネット上で行えるので便利です。

これを機会に登録しておきましょう!

まとめ

国民年金保険料の追納は、将来受給できる年金額を増やすことができるだけでなく、節税効果も得られる制度です。

ただ、元を取るためにはある程度の時間を要するので「得になるか・損になるか」を一概に判断することは出来ません。

本文を参考にしながら、追納するか否か検討してみてくださいね。