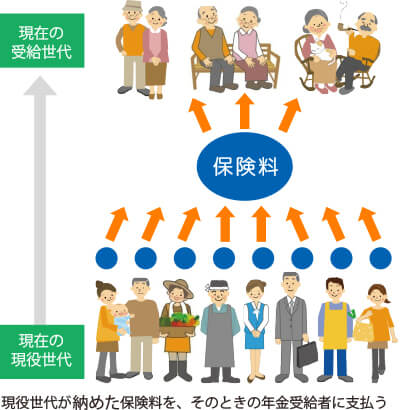

ご存知ですか?皆さんが今払っている保険料が払った瞬間に消えてなくなっているという事を!

メディアでGPIF(年金積立金管理運用独立行政法人)の話題が出ることがあるので、「自分が払った保険料は国が代わりに運用してくれてるんだなぁ。それで65歳になったら利息つけて年金としてくれるのか。」、と考えている人も結構いますが、そうではありません。

実は、みなさんの払った保険料は現在の高齢者の年金を支払うために使われています。たとえば、2019年にわたし達現役世代が払った保険料は、2019年現在年金を受給している高齢者のために使われているという事ですね。

消えてなくなる!という言い方は少し語弊がありますが、自分の為に使われているわけではないことは確かです。

このように、現役世代の保険料が現在の高齢者の年金支給に使われる方式を「賦課方式」と言います。一方で、自分が払った保険料が自分の年金として使われる方式を「積立方式」と言います。

今回の記事では、賦課方式と積立方式についてそれぞれのメリット・デメリットを紹介するとともに、結局のところどちらを採用するのが良いのかについて考えていきましょう。

賦課方式とは

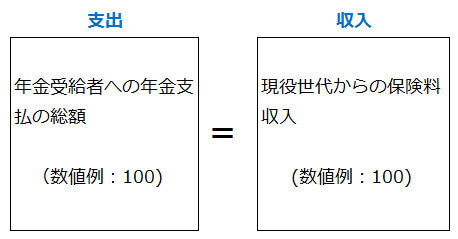

賦課方式とは、現役世代が支払っている保険料を、現役世代の為に積み立てるのではなく、現在の高齢者(年金受給者)の年金の支払いに充てる仕組みのことを言います。

厚労省に良い感じのイメージ画像があったので引用しておきます。

(画像出典:賦課(ふか)方式と積立方式 | いっしょに検証公的年金 | 厚生労働省)

残念ながら、現役層の支払った保険料が支払った本人の老後のために蓄えられる事は基本的にありません。では、現在の現役層の年金はどう賄われるか?というと、将来の現役層の保険料によって賄われます。

つまり、自分の子供や孫に自分が受け取る年金の原資を用意して貰うという事ですね。この事から、賦課方式の年金は「世代間の助け合い」であると言われています。

しかし、日本の年金制度の下では少子高齢化等の影響により保険料収入が不足しているため、年金受給者への支払いの約半分は税金(国庫負担)により賄われています。

■賦課方式の本来のイメージ

イメージ図のように、たとえば2017年の年金受給者への支払いが100あれば、保険料収入も100ないとダメです。というか、保険料収入も100になるように設計されます。

■現在の日本の賦課方式の状況

しかし、現在の日本の賦課方式は「年金受給者への支払」と「保険料収入」がイコールになっていません。

という状況です。

そのため、支払額の半分は税金により賄われています。また、過去の遺産である年金積立金の取り崩しも今後はハイペースで行われる事が決定しています。(ただし、この数年の市場環境が良いので利益を含めた年金積立金の額は、取崩しを決定した時よりも増えています)

じゃあ今ある「年金積立金」ってなんなの?GPIFは何を運用しているの?という疑問が出てくると思いますが、それについては下記記事を参照して下さい。

なお、賦課方式が採用されている年金制度は日本では”公的年金制度”だけです。民間の保険会社が提供している個人年金保険、あるいは確定拠出年金は積立方式です。

賦課方式のメリット:インフレへの対応力が高い!

賦課方式のメリットとして、インフレ(物価上昇)への対応力が高いという点があげられます。

つまり、賦課方式を採用していれば、物価が上昇したとしても、年金受給者へ支給する年金の価値が下がりにくい(購買力が下がりにくい)という事です。

厚生年金保険料だとイメージしやすいと思います。厚生年金保険料は給料に対して”定率”で徴収されますよね。

そもそも”給料”というものは、その時の物価情勢等の影響を受けて変動するものです。従って、物価等につられて上がった個人の給与に料率をかけて保険料を徴収すれば、おおむね物価に変動した保険料になります。

⇒結果、年金受給者への支払い額も物価に併せた形で柔軟に金額を変更できます。(とは言え、最近は業績が良くても賃金が上がらない企業も多いようなので額面通りにそうなっているかと言われると微妙ですね。)

賦課方式のデメリット

賦課方式のデメリットとしては大きく分けて以下の二つが挙げられます。

- ①少子高齢化に弱い

- ②世代間の公平性を取るのが難しい

以下、それぞれ詳しく見ていきましょう。

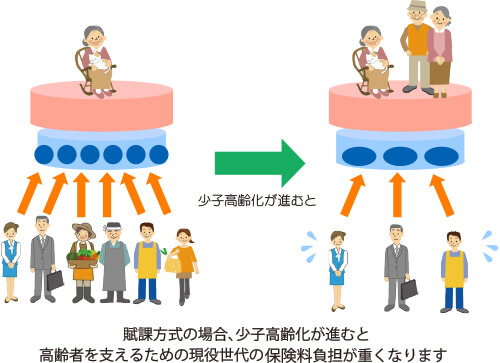

賦課方式は少子高齢化に弱い(人口構成比の変化に弱い)

少子高齢化が進行すると、年金を受給する高齢者世代は増加する一方で、保険料を負担する現役世代が減ることになりますね。

賦課方式では、その時点の現役世代が支払う保険料を原資として、その時点の高齢者世代に対して年金を支払います。

言い換えれば、高齢者一人に支給する年金を現役世代の何人かで割り勘しようぜ!という制度ですから、「高齢者/現役世代比率(正式には高齢者扶養比率と言います)」が悪化すればそれだけ現役世代の負担は増してしまいます。

(画像出典:日本の公的年金は「賦課(ふか)方式」~どうして積み立てておけないの? | 厚生労働省)

簡単に数値で考えてみましょう。

高齢者1人に毎月5万円の年金を支払う場合、現役世代の1人あたりの保険料(負担)はいくらになるでしょうか?

結果はこちら。

・現役層が5人・・・1人あたり1万円の負担

・現役層が4人・・・1人あたり1.25万円の負担

・現役層が3人・・・1人あたり1.67万円の負担

・現役層が2人・・・1人あたり2.5万円の負担

・現役層が1人・・・1人あたり5万円の負担

高齢者1人あたりに対する現役世代の数が少なくなればなるほど、現役世代の負担が重くなっている事が分かりますね。

また、昔は、1人の高齢者を支えるために5,6人の現役層がいるというのが当たり前でしたが、今は高齢者扶養比率がどんどん悪化しています。

データで見る少子高齢化の状況という記事でも見たように、2015年時点で高齢者1人を支える現役世代の数は約2.3人。少子高齢化は更に進みますから、2050年には現役世代約1.36人で1人の高齢者を支える必要があるそうです。

結果、賦課方式のもとで少子高齢化が進むと「現役世代の負担を増やす」or「高齢者への年金給付を削減する」のどちらかを選択しなければならないわけで、制度的に破綻あるいは改悪のリスクが高まってしまうのです。

但し、グローバルに考えると世界の人口は今後も増え続けますから、賦課方式でのデメリットよりは現状では少子高齢化の影響は小さいと考えられます。今はGPIFも外国株式で運用していますからね。

ただ、GPIFは日本株の組入比率が高いので、ちょっと不安ではありますが・・・。

世代間の公平性を担保しにくい

こちらは少子高齢化とも関係することですが、あえて別セクションで紹介。

賦課方式という制度においては「世代間の公平性」、いわゆる「世代間の損得問題」がどうしても生じてしまいます。

少し前のデータになりますが、学習院大学経済学部の鈴木亘教授が著書「年金は本当にもらえるのか? (ちくま新書)」の中で、厚生年金の世代別損得の計算をしたところ「1940年生まれと2010年生まれとの間では約6,000万円程度の損得が発生する」と公開して話題になりました。

今の年金受給者の人たちは自分が払った保険料の何倍ものお金を年金として貰っているのに、今の現役世代は何倍も貰えません。よくて2倍強程度で、2倍(*)という数字も将来的には怪しいかもしれません。

そう考えると、やはり不公平だな・・・という気持ちを持ってしまう現役世代の方は多いでしょう。

また、年金受給者である高齢者世代は選挙において”大票田”となっており、政権与党もなかなか高齢者に痛みを伴う改革は出来ません。つまり、世代間の不公平さを是正するような政策は取りづらいという事ですね。

そのため、賦課方式だとどうしても若い世代の負担が重くなってしまうのです。

[getpost id=”19079″ target=”_blank”]積立方式とは

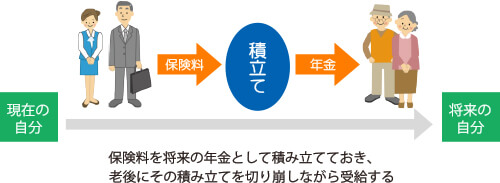

一方、積立方式とは将来自分が受け取る年金の財源を、現役世代のうちに自分で積み立てておく方式の事を言います。積立金の運用収益が将来の自分の給付にダイレクトに返ってくるタイプですね。

(画像出典:賦課(ふか)方式と積立方式 | 厚生労働省)

ここで注意が必要なのは、”公的年金の積立方式”と”確定拠出年金の積立方式”は完全に同一のものではないという点です。

確定拠出年金は完全に自分のためだけに積み立てておくものですから、原資が枯渇すれば支給はそこで終了します。つまり、原則として終身では貰えません。(もちろん、運用がうまくいった場合は、結果として終身年金に近い形にすることは出来ます。)

一方で、公的年金は終身年金です。積立方式を採用しているのに終身で貰えるの?と疑問をもった方もいると思いますが、可能なのです。

なぜなら、公的年金では積立方式を採用していても、完全なる個人別残高方式をとるのではなく、ある世代ごとで区切って積立方式(*)をとるからです。個人ではなく沢山の人が集まった集合体でみれば、予想より早く死ぬ人もいれば、予想外に長生きする人もでてきますよね。

積立方式のメリット

では、積立方式にはどのようなメリットがあるのか見ていきます。

少子高齢化の影響を受けにくい(但し絶対的高齢化の影響は受ける)

賦課方式のもとでは、現役世代が支払った保険料が、すぐさま現在の高齢者に対する年金の支払い原資として利用されます。

一方で、積立方式の下では、ある世代が払った保険料はすぐさま現在の年金受給者に対する支払いとして消えるわけではなく、積立金として積み立てられ運用がなされてから、ある世代が年金を受け取る時の原資として利用されます。

原則として、高齢者に支給される給付は高齢者が現役時代に積み立てていた保険料を使用するという事ですね。現役世代が高齢者世代の面倒を即座に見るという形ではなにはなっていませんので、少子高齢化の影響を受けにくいというメリットがあります。

但し、先ほども述べたように少子高齢化が進行すれば、普通に考えれば経済成長率は低下し、その結果積立金の運用収益が減ってしまう可能性はあります。

株式の価値は企業価値の総和です。企業価値は、経済全体が成長すれば当然高くなりますし、経済が後退すれば安くなります。そのため、経済全体のパイが小さくなると(経済が後退すると)、株価が低迷するので運用収益が得にくくなるという事ですね。

しかし、世界的に見れば経済も人口も今後数十年は右肩上がりを続けますから、海外資産を一定程度持っている限り、少子高齢化を起因とする運用収益の低下はそこまでのインパクトは与えないと考えられます。(当然、全世界的に少子高齢化が進めば、そういう可能性も出てきますが、まだまだ先の話です。)

なお、積立方式のもとでは、上で見てきたように“少子化進行による相対的高齢化”は影響ありませんが、“絶対的高齢化”が進めば、年金財政は厳しくなります。

言葉の意味は以下の通りです。

- 絶対的高齢化・・・平均余命が想定以上に伸びることによる高齢化

- 相対的高齢化・・・少子化が進行することにより相対的に子供に対する高齢者の比率が高くなること

絶対的高齢化が進めば、最初に制度を設計したときの予想よりも多く年金を支払う必要が出てくるため、どうしても年金積立金の不足が起こってしまうからです。

制度に対する納得感が得られやすい

積立方式とは、原則として自分が貰う年金は自分で積み立てるという方式です。そこには賦課方式のような、現役世代が高齢者世代の面倒を見るという考え方はありません。

賦課方式だと、将来年金が少なくなる可能性があるのに、なんで今の高齢者のために自分が保険料を払わないとダメなんだ!納得できない!と思ってしまう人が多いですからね。

積立方式では、運用が失敗したらもらえる年金が少なくなるものの、それは自己責任だと割り切れるので、賦課方式のもとで現状蔓延している不公平感を感じることはありません。そういう意味で制度に対する納得感は得られやすいと言えます。

積立方式のデメリット

続いて積立方式のデメリットです。

賦課方式と比べるとインフレへの対応力は弱い

これは賦課方式の反対です。賦課方式では、現役世代が今の物価・給与水準に対応した保険料を今の高齢者のために支払ってくれるので、インフレに強いです。

しかし、積立方式では、未来の自分たちが受け取る年金の原資を、現在の自分たちが積み立てるため、現在の物価水準よりも未来の物価水準の方が大幅に高くなってしまうと、購買力を維持しにくいというデメリットがあります。

1990年代~2010年くらいまではずっとデフレでしたよね。預金金利は雀の涙です。インフレになれば、それと逆のことが起こります。よって、積立金を預金に入れている限りは、ある程度はインフレに対応出来るという事です。

従って、積立方式なら絶対にインフレに弱い!という訳ではないことは知っておいて下さい。仮に、全額株式に投資するのであれば物価上昇分も反映して株価が形成されるはずですしね。

加えて言えば金利がインフレ分を吸収しなかったとしても、その分保険料をあげれば対応できます。

資産運用に失敗すると制度が破綻して年金が貰えなくなる可能性はある

積立方式においては、積立金の運用は必須と考えられます。全く何の運用もしない状態だと物価上昇分の価値が目減りしますし、現役の時に支払う保険料が高くなりすぎてしまうからです。

従って、資産運用に失敗すれば貰える年金が減ってしまう可能性があるのは大きなリスクと言えます。

更に言えば、社会保険である公的年金制度における積立方式では、確定拠出年金のような完全な個人別残高方式をとる事が出来ません。なぜなら、完全個人別残高方式を取ってしまうと、残高が枯渇すればその人に対する年金原資がゼロになって年金を支払えなくなるからです。

“社会保険・社会保障”である公的年金制度なのに、個人の原資がゼロになったからと言って終身で年金がもらえないのはおかしな話ですよね。

従って、公的年金における積立方式を採用する場合、制度全体での積立制度にするか、ある世代ごとの積立制度にするか、どの方式を選ぶかは難しい問題ですが、いずれにせよ一つの大きなまとまりで制度を運営していく事になります。

たとえば、世代別の積立制度を採用した場合で、年金積立金の運用状況が急激に悪化したとしましょう。

こういう状態ですね。こうなってしまうと、「給付削減(支給年齢の引き上げを含む)」をせざるを得なくなります。

このように、積立方式であっても制度が破綻するリスクは当然のことながらあるわけです。(もちろん、年金数理計算と積立金の運用が予定通りうまくいけばそんな問題は生じませんが。)

賦課方式と積立方式の共通点

賦課方式と積立方式、それぞれ一長一短がありましたね。ココでは、年金制度の根幹に関わる両者に共通する部分を見ていきましょう。

共通点は以下の二つです。

- ①終身年金での運用が可能

- ②多く保険料を払った人の方が多くの年金を受け取れる

そもそも、この二つが守られていないと、国民も納得して年金制度に加入できません。

「①終身年金での運用が可能」という点については、積立方式の説明で書いたように、制度設計さえうまくいけば積立方式でも終身年金を作れます。賦課方式は今現在がそうなのですから、言わずもがなです。

「②多く保険料を払った人の方が多くの年金を受け取れる」という点についても、感覚的に理解できると思います。

日本の公的年金はいつから積立方式から賦課方式に変わったのか?

日本では、年金財政の運営方式は”賦課方式”が採用されています。しかし、以前は”積立方式”が採用されていたって知っていましたか?

この点、いつから積立方式から賦課方式に移行したのかについて、政府は明確な発言をしていないようですが、昔の政府資料では「昭和23(1948年)年以降、実質的に賦課方式に移行」と書かれています。

(画像出典:年金財政ホームページ-平成16年年金改正制度に基づく財政見通し等 | 厚生労働省)

一方で、過去の年金積立金の積立状況を見る限り、どうやら1970年台の前半くらいまでは”積立方式”が採用されていたのでは?と言われています。

以下はダイヤモンド・オンラインで公開されていた厚生年金保険の収支状況の推移です。

(画像出典:積立方式で始まったはずの年金制度は、なぜ途中から賦課方式と説明されるようになったのか? | ダイヤモンド・オンライン)

特に「保険料」と「保険給付費」の比率に注目して下さい。節目の5年度ごとに比較した表がコチラ。

(単位:億円)

| 年度 | 保険料収入 | 保険給付費 | 比率 |

|---|---|---|---|

| 1965 | 2,974 | 376 | 7.91 |

| 1970 | 7,479 | 1,545 | 4.84 |

| 1975 | 22,020 | 9,537 | 2.31 |

| 1980 | 47,007 | 32,515 | 1.45 |

| 1985 | 75,053 | 62,274 | 1.21 |

| 1990 | 130,507 | 105,031 | 1.24 |

| 1995 | 186,933 | 150,413 | 1.24 |

| 2000 | 200,512 | 191,544 | 1.05 |

しかし、上表を見れば分かるように、1965年・1970年・1975年あたりは比率的におかしいと思いませんか?

これが1970年の前半くらいまでは”積立方式”で運用されていたのでは?と言われる所以です。

年金財政方式の諸外国の状況

では諸外国の年金財政方式はどうなっているでしょうか?

この点、諸外国でも基本的には世代間扶養の”賦課方式”が採用されています。

| 国名 | 方式 |

|---|---|

| アメリカ | 賦課方式 |

| 英国 | 賦課方式 |

| ドイツ | 賦課方式 |

| フランス | 賦課方式 |

| スウェーデン | 賦課方式+一部積立方式 |

また、日本と同じようにOECD加盟国などの先進国では少子高齢化が進んでいますから、

- 物価スライド性の導入

- 支給開始年齢の引き上げ

- 給付費用削減

- 抜本的な制度改革

などの年金改革も日本と同様に行われています。

まとめ~積立方式と賦課方式。結局どっちがいいの?

両者の特徴を再度まとめておきましょう。

| 賦課方式 | 積立方式 | |

|---|---|---|

| 方式の意味 | 現役世代が高齢者世代を支える年金制度 | 自分の年金は自分で用意する年金制度 |

| メリット | 積立方式と比べればインフレへの対応力が高いと言われている | ・少子高齢化の影響を受けにくい ・世代間の不公平感は生じにくいので、年金制度への納得感が得られる。 |

| デメリット | ・少子高齢化(高齢者の比率の上昇)が起こるほど現役世代の負担が増加する ・世代間の損得が現状では大きくなっているので不公平感が生じる | ・賦課方式と比べてインフレへの対応力は若干弱い ・資産運用の状況によっては制度的に破綻する可能性はある |

色々意見はあると思いますが、おおむね上記のような感じになると思います。

皆さんはどちらを採用したほうが良いと思いましたか?

ちなみに「公的年金を賦課方式から積立方式に移行する枠組み。日本は積立方式に移行するべき?」でも書いているように、積立方式への移行も不可能ではないようです。

どちらを採用するにしても、私達がやるべきことは一つ。現行の制度を理解した上で自分の老後資金についてしっかりと考える事、これだけです!

いずれにせよ、公的年金だけで満足な老後資金を確保するのは難しい状況ですから、確定拠出年金などの私的年金を有効活用して老後資金を確保しておきたいですね。

老後資金の貯め方に関しては下記記事も参考にして下さいね。

[getpost id=”14069″]