個人型確定拠出年金(iDeCo)の加入範囲が2017年1月から拡大し、60歳未満の公的年金加入者であれば、ほとんどの方が個人型確定拠出年金に加入できるようになりました!

それ以前は、自営業者の人や企業年金がない会社に勤めている会社員にしか加入は認められていませんでしたが、2016年5月に「確定拠出年金法等の一部を改正する法律」が成立したことで、対象範囲が一気に広がりました。2017年時点での加入対象者数は約6,700万人です。

iDeCoの加入対象者と掛金上限額を簡単にまとめた表がこちらです。

(金額単位は円)

| 国民年金種別及び年齢 | 対象者の例 | 掛金上限額 (月額) |

|---|---|---|

| 第1号被保険者(20歳以上60歳未満) | 自営業者や自営業者の配偶者、学生、無職 | 68,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のない会社員 | 23,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のある会社員(DCのみ) | 20,000 |

| 企業年金のある会社員(DBを含む場合) | 12,000 | |

| 公務員 | 12,000 | |

| 第3号被保険者(20歳以上60歳未満) | 会社員や公務員の配偶者で専業主婦(夫)の人 | 23,000 |

参考:黄色で網掛けした部分が2017年1月から新規に対象者となっている方です。

但し、実際には加入できない人もいますし、タイプによって掛金の上限額も変わります。

ほとんど全ての人が加入できるようになった!といっても、上の表を見てもらえば分かるように実態は少しややこしいです。

そこでこの記事では、個人型確定拠出年金(iDeCo)の加入者資格の範囲と掛金上限額を明らかにすると共に、加入者のタイプ別の注意点などをまとめていきたいと思います。

なお、ここで紹介しているのは掛金を拠出することが出来る“加入者”です。掛金は拠出できず、運用の指図だけを行う”運用指図者”に関しては別途記事を書いていますので、対象者等はそちらで確認してください。

個人型確定拠出年金(iDeCo)の加入対象者(加入資格)

冒頭に記載した「iDeCoの加入対象者表」に、国民年金の種別(被保険者種別)という記載をしましたが、よく分からない人もいると思うので、ここで簡単に説明しておきますね。

現在の日本の国民年金は皆保険体制となっており20歳以上60歳未満の人は全員加入が原則、全員が被保険者となります。

しかし、人によって働き方や状況は異なります。全ての人を同じ括りで把握すると公的年金全体での財政計算等が正確に出来なくなったりすることもあるので、被保険者の属性に応じて”第1号、第2号、第3号被保険者”と区分けして把握しています。

それらをまとめたのがこちらの表です。

| 国民年金被保険者種別 | 定義 | 対象者の例 |

|---|---|---|

| 第1号被保険者 | 国内に住む20歳以上60歳未満の者 | 自営業者や自営業者の家族、無職、ニートなど |

| 第2号被保険者 | 厚生年金保険の被保険者(厚生年金保険法上は原則70歳未満のもの) | 会社員や公務員など |

| 第3号被保険者 | 第2号被保険者に扶養されている配偶者(20歳以上60歳未満の者) | 専業主婦、主夫 |

国民年金の被保険者種別について「第1号・第2号・第3号被保険者○○」で詳しく書いていますので、そちらも参照して下さい。また、公的年金制度の概要については「公的年金制度のまとめ」を参照してください。

これらを踏まえて、iDeCoの加入対象者・年齢・掛金限度額をまとめたのが冒頭でも示した以下の表です。

| 国民年金種別及び年齢 | 対象者の例 | 掛金上限額 (月額) |

|---|---|---|

| 第1号被保険者(20歳以上60歳未満) | 自営業者や自営業者の配偶者、学生、無職 | 68,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のない会社員 | 23,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のある会社員(DCのみ) | 20,000 |

| 企業年金のある会社員(DBを含む場合) | 12,000 | |

| 公務員 | 12,000 | |

| 第3号被保険者(20歳以上60歳未満) | 会社員や公務員の配偶者で専業主婦(夫)の人 | 23,000 |

(単位:円 参考:確定拠出年金法30条、75条)

以下では上表の6つの区分に応じて、それぞれもう少し細かく見ていきます。

- ①第1号被保険者である自営業者等

- ②企業年金のない会社員

- ③企業年金のある会社員(DCのみ)

- ④企業年金のある会社員(DB等を含む場合)

- ⑤公務員

- ⑥第3号被保険者である専業主婦等

なお、iDeCoの最低掛金額は月額5,000円です。掛金については諸々下記記事でまとめていますので、そちらも参照してください。

①国民年金の第1号被保険者である自営業者等

国民年金の第1号被保険者(年齢は20歳以上60歳未満)である自営業者やその家族、フリーランスの人、無職、学生などが対象です。掛金の限度額は月額6.8万円(年額81.6万円)で、個人の判断で自由に加入できます。

確定拠出年金は公的年金の上乗せ制度という性質がありますので、国民年金の保険料を免除されていたり、滞納している人は加入できません。

但し、法定免除者のうち障害基礎年金等の受給権があったり(参考:国民年金法施行令第6条の5)、厚生労働省令で定める施設(国立ハンセン療養所など-参考:国民年金法施行規則第74条の2)に入所している事により免除されている人は加入可能です。

加入できない人をまとめておくと以下のようになります。

- 生活保護法による生活扶助等を受けている事により保険料を免除されている人

- 申請により保険料の全部又は一部を免除されている人(低所得者・学生納付特例利用者など)

- 農業者年金の被保険者(参考:個人型年金規約第36条1項6号)

- 国民年金の任意加入者(参考:確定拠出年金Q&A No.222 |厚生労働省)

- その他海外在住などの理由で国民年金被保険者でない場合(参考:参考:確定拠出年金法Q&A No223)

従って、学生等であっても第1号被保険者として保険料を全額払っている限りはiDeCoへの加入資格が認められます。

参考:国民年金の免除制度まとめ

付加年金・国民年金基金との併用も可能

iDeCoは付加年金・国民年金基金との併用が可能です。

但し、この場合には掛金の拠出限度額が変わります。

- 付加保険料は払っている場合(付加年金分)・・・月額6.7万円まで(*)

- 国民年金基金に加入している場合・・・国民年金基金とiDeCoを合わせて月額6.8万円まで

* 付加保険料は400円なので本来であれば上限額は67,600円になるべきなのですが、iDeCoの掛け金の拠出単位が5,000円以上1,000円単位(参考:個人型年金規約第73条2項)となっているため、端数は切り捨てられて月額6.7万円となります。

なお、国民年金基金に加入している場合、付加保険料を支払う事は出来ませんので(国民年金基金に付加保険料分が組み込まれているため)、「iDeCo・付加年金・国民年金基金」の3つ全てを利用することは出来ません。

「iDeCo+付加年金」か「iDeCo+国民年金基金」のどちらかです

国民年金基金にはiDeCoとは違って終身年金部分がありますから、自営業者やフリーランスの方は国民年金基金との併用を考えてみても良いかもしれませんね^^

参考:国民年金基金と個人型確定拠出年金の比較!組み合わせもあり!

自営業者なら小規模企業共済との併用で節税効果抜群

自営業者やフリーランスの方に検討して頂きたいのが”iDeCo”と”小規模企業共済”との併用です。

小規模企業共済の掛金上限額は月額7万円ですので、両者を組み合わせれば最大で月額13.8万円(年額165.6万円)分のお金を所得控除の特典を受けながら積み立てられますよ!

税率が30%の方なら、これだけで約50万円の節税になります。

自営業・フリーランスの方は下記記事も参考にしてください。

参考:自営業者の個人型確定拠出年金の活用方法

参考:小規模企業共済と確定拠出年金の比較

東雲個人としては、小規模企業共済とiDeCoのどちらかにしか加入できないとしたら、小規模企業共済を選びます。なぜなら、小規模企業共済には掛金額に応じた貸付制度があるからです。

その辺りも含めて上記記事を参考にしてみてください。

②勤務先に企業年金が全くない会社員【第2号被保険者】

ここで言う企業年金に該当するか否かは下記表を参考にしてください(後述する③、④の場合でも同様)。

| 企業年金に含まれる制度 | 企業年金に含まれない制度 |

|---|---|

| 企業型確定拠出年金(DC) | 中小企業退職金共済(中退共) |

| 確定給付企業年金(DB) | 特定退職金共済(特退共) |

| 厚生年金基金(DBに含まれる) | 自社退職金制度 |

| 石炭鉱業年金基金(DBに含まれる) |

参考:公的年金と私的年金の違い

参考:確定拠出年金(DC)と確定給付型年金(DB)の違い

簡単に言うと、公的年金以外の上乗せ年金がない会社に勤めている60歳未満の第2号被保険者の方が該当します。ココに該当する場合は個人の判断で自由にiDeCoへの加入が出来ます。

厚生年金保険の被保険者である限り、企業の代表取締役社長や役員でも加入可能です(後述する③、④の場合でも同様)。

掛金限度額は月額2.3万円(年額27.6万円)となっており、第2号被保険者でiDeCoに加入できる人の中では最も掛金限度額が高いです。

とは言え、企業年金がある会社の従業員はiDeCoの他に退職金や企業型DC分の積立がありますから、そこまで含めて考えれば掛金限度額が高いとは言えません。この辺りは今後改善していって欲しいところです。

②企業型DCのみを導入している会社に勤務している方【第2号被保険者】

企業型DC以外に企業年金のない会社(企業型DCのみを導入している会社)に勤めている場合の掛金上限額は月額2.0万円(年額24.0万円)です。

但し、この場合は自分の意思だけでiDeCoに加入することは出来ません。

会社が企業型DCの規約で「企業型DC加入者は掛金を拠出できない(マッチング拠出不可)」、「企業型DC加入者はiDeCoの加入者になれる」ことを定めた場合で、企業型DCの掛金上限額を月額3.5万円(年額42万円)に定めた場合にiDeCoに加入できるようになります。

企業型DCが導入されている会社ではiDeCoには加入できない可能性が高い

企業型DCのみが導入されている会社の場合、会社の退職給付制度の一貫として企業型DCを導入している所が多いです。

企業型DCの掛金限度額を変更するとなると、現状の退職給付制度の設計を変更する必要性が生じるので非常に手間です。そこまでして規約を変更する会社は少ないでしょう。その為、企業型DC導入企業に勤務している人はiDeCoに加入できない可能性が高いと言われています。

とは言え、企業型DCは会社が掛金を拠出してくれるものですし、手数料も会社負担です。iDeCoと比べても有利な面も多いですよ。わざわざ規約を変更してまでiDeCoに加入できるようにしてもらっても、従業員にとってのメリットもそこまで大きくはないでしょう。

「企業型確定拠出年金の使い方」や「iDeCoの運用方法」のカテゴリーで書いている記事などを参考に、運用面に集中したほうが良いでしょう。

会社が負担してくれている掛金が少なかったり、企業型DCの商品ラインナップが悪い場合には、労働組合等を通じてiDeCoへの加入を認めてもらえるようお願いした方が良い場合もあります。

選択制の企業型DCが導入されている場合は自分でiDeCoか企業型かを選べる

最近導入する企業が増えている企業型確定拠出年金の形態として“選択制確定拠出年金”という制度があります。

これは、従業員が企業型DCに加入するか加入しないかを選べる制度で、マッチング拠出とはまた違う加入者自身がそもそも加入するか否かを選べる制度の事です(マッチング拠出は企業型DCには強制加入の上で、更に加入者自身が掛金を拠出するか否かを選べる制度です。)。

選択制確定拠出年金が導入されている場合は、企業型DCに加入しないことを選べば、企業型DC規約でiDeCoへの加入が認められていない場合でも、個人型DC(iDeCo)に加入することが可能です(参考:確定拠出年金Q&A No71-33)。

掛金限度額は確定給付型年金の対象者の場合は月1.2万円(年額14.4万円)、他に適用される企業年金がない場合は月額2.3万円(年額27.6万円)となります。

企業型DCが導入されている企業に勤めているが加入対象者ではない場合

企業型DCを導入している企業の中には、企業型DCへの加入に一定の制限を設けている場合があります。

たとえば、

- 正社員は加入対象になっているけど、パート・アルバイトは対象外

- 勤続年数3年以上の人は加入対象者だけど、それ未満の人は対象外

みたいな感じですね。

この時、加入対象外!とされた人は、企業型DC規約でiDeCoへの加入が認められていない場合でも、原則として自由にiDeCoに加入することができます。自分がどういう扱いになっているのかしっかり確認しておきましょうね。(参考:確定拠出年金Q&A No71-33)

掛金限度額は確定給付型年金の対象者の場合は月1.2万円(年額14.4万円)、他に適用される企業年金がない場合は月額2.3万円(年額27.6万円)となります。

④DC以外の企業年金のある会社に勤めている人【第2号被保険者】

ここで言う企業年金とは「確定給付企業年金」「厚生年金基金」「石炭鉱業年金基金」の確定給付型企業年金のことです。

この場合の掛金限度額は月額1.2万円(年額14.4万円)。

企業型DC以外の企業年金のみを導入している場合、iDeCoへの加入は自由です。

しかし、「厚生年金基金+企業型DC」などのようにDB制度に加えてDC制度も導入されている場合には「②企業型DCのみを導入している会社に勤務している方」と同じように、企業型DCの規約が変更されない限りiDeCoへ加入は出来ませんので注意が必要です。

⑤公務員【第2号被保険者】

共済組合の組合員である国家公務員、地方公務員、私立学校の教職員が該当します。

参考:私立学校の教職員は公務員ではないので厳密に言うとこのセクションではありませんが、便宜上まとめています。

掛金上限額は月額1.2万円(年額14.4万円)で、自分自身の判断でiDeCoへの加入を決定できます。

⑥第3号被保険者-会社員や公務員の配偶者で専業主婦(夫)の人

2017年1月より第3号被保険者に該当する方はiDeCoに自分の意思で加入できるようになりました。

掛金限度額は月額2.3万円(年額27.6万円)です。

しかし、iDeCoの掛金額は”社会保険料控除”ではなく”小規模企業共済等掛金控除”なので、本人の所得からしか控除できず、所得の少ない専業主婦だと節税メリットを享受できないという問題点があります。

この点、節税メリットを得られなくてもiDeCoを利用した方が良いのか否かについて、下記記事で実際に計算していますのでご参照ください。

参考:iDeCoは専業主婦にもお得な制度なのか!?損得計算してみた!

第3号被保険者にかかる問題点

第3号被保険者の国民年金保険料は、配偶者をもつ第2号被保険者だけでなく独身の第2号被保険者等を含めた年金制度加入者全体で賄っています。つまり、第3号被保険者としては保険料が免除されているという事です。

先ほど第1号被保険者のところでも見たように、原則として保険料免除者はiDeCoには加入できません。しかし、2017年1月の改正で加入が認められるようになりました。こうした点も含めて、自営業者の妻等と比較すると不公平だという声があるのも事実です。

年金制度の財政問題等含めて、今後の第3号被保険者の取扱いは要注目と言えます。

個人型確定拠出年金(iDeCo)の加入可能年齢のまとめ

少し話が長くて、加入可能年齢が分かりにくいので、以下でまとめておきます。

| 国民年金の種別 | 加入可能年齢 |

|---|---|

| 第1号被保険者 | 20歳以上60歳未満 |

| 第2号被保険者 | 15歳以上60歳未満 |

| 第3号被保険者 | 20歳以上60歳未満 |

なお、企業型DCに加入している第2号被保険者は、DC規約に定めがある場合に限り、iDeCoへの加入が認められます。

また、第2号被保険者である10代の未成年者が会社を退職した場合には、厚生年金保険の被保険者ではなくなるので加入資格を喪失します。この場合、10代のうちはiDeCoの運用指図者となります。(iDeCoへ加入可能な企業に転職した場合は除く。)

なぜ15歳以上(未成年)の厚生年金保険の被保険者であればiDeCoに加入できるのか?

確定拠出年金法第62条1項2号に第2号被保険者(厚生年金保険の被保険者)がiDeCoに加入する場合の加入資格が記載されています。

六十歳未満の厚生年金保険の被保険者(企業型年金加入者(企業型年金規約において第三条第三項第七号の三に掲げる事項を定めた企業型年金に係るものを除く。)その他政令で定める者(第三項第七号において「企業型年金等対象者」という。)を除く。)

注目してほしいのは赤文字にした部分ですね。年齢の上限は記載されていますが、上限は記載されていますが、下限は記載されていません。

また、厚生年金保険法9条で厚生年金保険の被保険者の被保険者資格を見ても、年齢の下限は記載されていません。

(被保険者)

第九条 適用事業所に使用される七十歳未満の者は、厚生年金保険の被保険者とする。

注:厚生年金保険は70歳未満なら被保険者となれますが、iDeCoは60歳未満に限られます。

つまり、年金関連の法律だけを見れば、厚生年金保険の被保険者である限り、60歳未満であれば何歳でもiDeCoへ加入することが可能という事になります。

但し、労働基準法56条1項において、以下のような規定がなされており、現行法上、義務教育である中学校を卒業していない人は厚生年金保険の被保険者になることが想定されていません。

(最低年齢)

第五十六条 使用者は、児童が満十五歳に達した日以後の最初の三月三十一日が終了するまで、これを使用してはならない。

従って中学校を卒業した15歳以上の方は、厚生年金保険の被保険者になることが可能ですから15歳以上であればiDeCoへの加入が認められるという事になります。

厚生労働省のHPに掲載されている「iDeCoのダブルメリット」というパンフレットでも、以下のように「厚生年金保険に加入する15歳以上の会社員等も加入可能です」と記載されています。

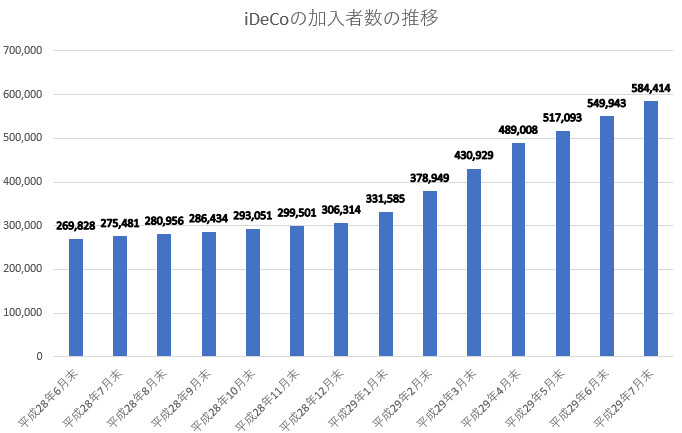

iDeCoの加入者数の推移

このセクションではiDeCoの加入者数の推移を簡単に見ていきたいと思います。こちらは厚労省が発表しているデータです。

(出典:規約数等の推移 |厚生労働省)

制度が導入されていこう毎年加入者数が増加している事が分かります。特に2016年3月末から2017年3月末の1年間での加入者数の伸びは約17.3万人と驚異的な数字です。

平成28年6月末から平成29年7月末の1ヶ月毎の加入者数の推移はこちら。

こちらのデータを見ると、2017年1月の加入者範囲拡大の効果が顕著に出ている事が分かりますね。平成29年7月末(2017年7月末)現在で加入者数は約58.4万人となっており、この数字は現在も伸び続けています。

加入者数の推移に関しては下記記事でも詳しく書いていますので、興味のある方はそちらも参照してください。

⇒確定拠出年金(個人型・企業型)の加入者数の推移と加入率【2017】

個人型確定拠出年金(iDeCo)の加入資格喪失する時ってどんな時?

確定拠出年金法62条3項ではiDeCoの加入資格喪失要件として以下の7つを規定しています。

- ①死亡したとき。

- ②六十歳に達したとき。

- ③国民年金の被保険者の資格を喪失したとき(前二号に掲げる場合を除く。)。

- ④自ら個人型年金運用指図者となったとき。

- ⑤保険料免除者となったとき。

- ⑥農業者年金の被保険者となったとき。

- ⑦企業型年金等対象者となったとき。

iDeCoの加入資格を喪失した後の加入者の状態としては、大まかに分けて以下の2つのどちらかになることが多いと考えられます。

- ①個人型確定拠出年金の運用指図者となる

- ②企業型確定拠出年金の加入者となる

企業型DCの運用指図者になる可能性は極めて低いので、あまり考慮する必要はありません。

また、2017年1月から加入資格が拡大した事に伴い、「①脱退一時金」を選択するのも難しくなりましたので(参考:脱退一時金を受け取るための要件)、iDeCoの運用指図者となるか企業型DCの加入者になるかどちらかになることが大半だと考えられます。

【参考】企業型確定拠出年金の加入資格・年齢

企業型確定拠出年金に加入するためには最低でも以下の3つの要件を満たしておく必要があります。

- ①会社が企業型DCを導入していること

- ②厚生年金保険の被保険者であること

- ③加入時の年齢が15歳以上~60歳未満であること(*)

* 企業型DCの場合、規約で定めれば資格喪失年齢を65歳まで引き上げる事ができますが、60歳以降の方が新たに加入することは出来ません。(65歳まで引き続き加入者資格を得られる人は60歳以前から引き続き加入者となっている場合だけです。(参考:確定拠出年金法9条1項、確定拠出年金Q&A No102-1)。上記3つの要件を満たした上で、会社が定める勤続年数や職種を満たしていれば企業型DCの加入者となります。より詳細には下記記事で書いていますので、そちらも参照してください。

まとめ

最後に加入資格と拠出限度額をまとめた表を再掲しておきます。

(単位:円)

| 国民年金種別及び年齢 | 対象者の例 | 掛金上限額 (月額) |

|---|---|---|

| 第1号被保険者(20歳以上60歳未満) | 自営業者や自営業者の配偶者、学生、無職 | 68,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のない会社員 | 23,000 |

| 第2号被保険者(15歳以上60歳未満) | 企業年金のある会社員(DCのみ) | 20,000 |

| 企業年金のある会社員(DBを含む場合) | 12,000 | |

| 公務員 | 12,000 | |

| 第3号被保険者(20歳以上60歳未満) | 会社員や公務員の配偶者で専業主婦(夫)の人 | 23,000 |

第1号被保険者と第3号被保険者の場合は分かりやすいですが、会社に勤めている第2号被保険者の方は自分に加入資格があるのかないのか、あるとすれば拠出限度額はいくらなのかを判別するのが難しいですよね。

色々と書いてきましたが、第2号被保険者の方は、結局は会社の人事部等に書類を記載してもらう必要がありますので、自分にiDeCoへの加入資格があるのかどうかを確認するなら会社に聞くのが一番手っ取り早いですよ。

加入手続きは出来る限り早く終わらせてスムーズに資産運用に移っていきましょう!