確定拠出年金の運用方針や運用商品選びはとても大切です。

しかし、最初にしっかり考えて決めたとしても、時間が経つにつれて運用状況や資産のバランスは変わっていきます。また、運用は長期にわたるので、途中で運用方針が変わることもあるでしょう。

そこで、定期的に運用方針に問題はないか確認したり、運用方針と照らし合わせた結果バランスが悪くなってしまった資産を調整したりすることが必要です。

ここで役に立つのが、「配分変更」と「スイッチング」という二つのテクニック・手段です。

今回は、この「配分変更」と「スイッチング」の違いや活用方法、また運用を見直すべきタイミングについて詳しく解説していきます。

確定拠出年金で老後資金を作れるかどうかは自分次第。資産をしっかり管理して、上手に老後資金を作って下さいね。(参考記事:老後資金はいくら必要?効率的な貯め方も紹介)

【基本】確定拠出年金の運用方法の考え方

まずは、「これから確定拠出年金を始めるけれど、何をどれだけ買えば良いのかよくわからない」という人のために、運用の基本を簡単にお伝えしておきますね。

確定拠出年金とは、節税メリットを活かしながら、加入時から原則60歳までの長期間にわたり投資信託等により資産を運用することが出来る制度です。

加入したら最後、原則60歳になるまで解約することは出来ませんので、必然的に「確定拠出年金=長期投資」という事になります。(参考記事:確定拠出年金は原則”解約”できない。解約できないときの対処法も解説)。

幸いな事に、国連の最新の人口予測によれば2015年時点で約74億人だった世界人口はまだまだ増え続けると予想されています。(中位推計の場合で2055年に約100億人との予測)。

単純に考えれば「人口が増える⇒消費が増える⇒GDPが増える(世界経済は成長する)⇒株価も上がる」ということです。

ですので、確定拠出年金で老後資金を形成する場合には「長期投資の強み(*1)である複利の力を味方につけつつ、世界経済の拡大に期待して株式等のリスク商品(*2)に資産の一部を振り分け積極的に資産の増加を狙う」という運用が基本の運用スタイルとなります。

*2 確定拠出年金の運用益は非課税です。非課税のメリットを最大限享受するためにも、高いリターンが期待できる商品に投資するのは経済的にも合理的です。

しかし、運用期間や目標金額などは人それぞれです。上記で述べた基本スタイルが全ての人に当てはまるわけはなく、個々人の状況に応じた運用方針を取らなければなりません。

なお、このような”商品選び”や”資産配分”などの運用方針の考え方に関しては下記記事でまとめていますので、これから確定拠出年金を始める方はそちらを参考に自分に合った運用方針を決めて下さいね。

【参考】損したくない人だけ見て!iDeCoの商品選びの基本中の基本【記事未了】

【参考】個人型確定拠出年金、おすすめの資金配分ってないの?商品選びを考える【記事未了】

【参考】イデコ(iDeCo)とはなんぞや?メリット・デメリットを踏まえて分かりやすく解説!【記事未了】

確定拠出年金で資産運用を行うときは、この運用方針(商品選びと資産配分)が本当に大切です。

しかし、冒頭でもお伝えしたとおり、時間が経つとだんだん運用方針が合わなくなったり、資産のバランスが崩れてきたりします。

そのため、「配分変更」と「スイッチング」を行って、適宜運用の軌道修正をしていかなければならないのです。

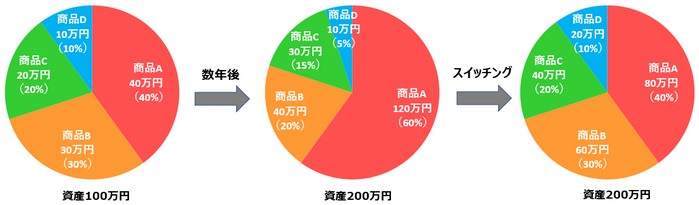

「配分変更」とは今後の運用商品の買い方を変更すること

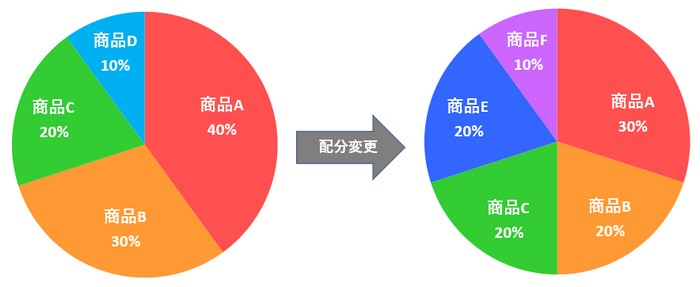

配分変更とは、今後新しく買い付ける運用商品の種類や割合を変更することです。

配分変更をすると、今まで購入していた運用商品の割合を増減させたり、購入の取り止めや新規の運用商品の買い付けを行ったりすることができます。

ちなみに手数料は無料で、回数にも制限はありません。

配分変更をする主なタイミングは”運用方針が変更になったとき”です。

「海外株式を減らして国内債券を増やし、リスクを下げよう」とか「ハイリスク・ハイリターンの運用にして大きな利益を目指そう」という具合ですね。

ここで気をつけておきたいのが、配分変更で変更されるのは今後の買い方だけということです。それまでに積み立てていた資産は何も変わりません。

もし既に積み立てている資産の割合を変更したい場合は、次に紹介する「スイッチング」を行う必要があります。

「スイッチング」とは現在保有している商品の売買をすること

スイッチングとは、今まで購入してきて現在保有している運用商品を売却し、別の運用商品に買い換えることを言います。

例えば、運用商品Aを毎月40%の割合で購入していたら、どんどん利益が出て今や資産全体の60%を占めるようになったとします。

「資産のバランスが悪くなっているし、今後この運用商品Aが大きく値下がりしたらダメージが大きくなってしまう・・・」

このような場合、運用商品Aの増えた20%分を売却して別の運用商品を購入すれば、資産全体のバランスを調整することができます。(このように、資産全体のバランスを調整して当初の運用方針で定めたポートフォリオに保有割合を戻すことをリバランスと言います)

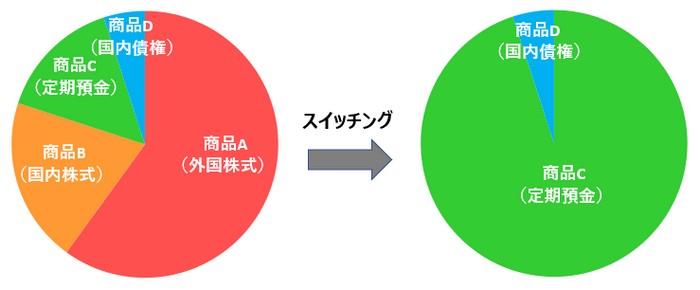

また、リバランス目的以外でも、「もう支給開始の60歳も近いから、万が一に備えて今の資産を確定させたい」という利益確定目的でもスイッチングは使えます。

例えば今後値下がりするリスクのある運用商品をすべて売却し、定期預金等の元本確保型商品に買い換えて受け取る資金を確定させるという具合ですね。

言うまでもなく、支給開始年齢間近ではなくても、利益が出た運用商品の一部をローリスクな商品に買い換えて利益を確定させることもできます。

ただし、確定拠出年金の強みの一つは、長期投資による複利効果です。

増えた資産をさらに投資に回せばより大きな利回りを期待できるので、利益確定も自分の投資プランと照らし合わせながら慎重に行ったほうが良いでしょう。

なお、スイッチングも基本的に手数料はかかりません。しかし、一部の投資信託には売却時に信託財産留保額(売却時手数料)を売却金額から差し引かれることがあるので気をつけて下さいね。

運用を見直すおすすめのタイミングはいつ?

確定拠出年金・・・というよりも「長期投資」では、短期間の運用成績に一喜一憂して頻繁に運用を見直す必要はありません。

では、運用を見直す適切なタイミングはいつなのでしょうか?

見直しをするのにオススメなのは以下のタイミングです。

- 運用レポートが届いたとき(1年に1回)

- 運用方針を変えるべき時が来たとき

- 【参考】投資環境が変化したとき

それでは、それぞれのタイミングについて詳しく解説していきますね。

見直しのタイミング①:運用レポートが届いたとき(1年に1回)

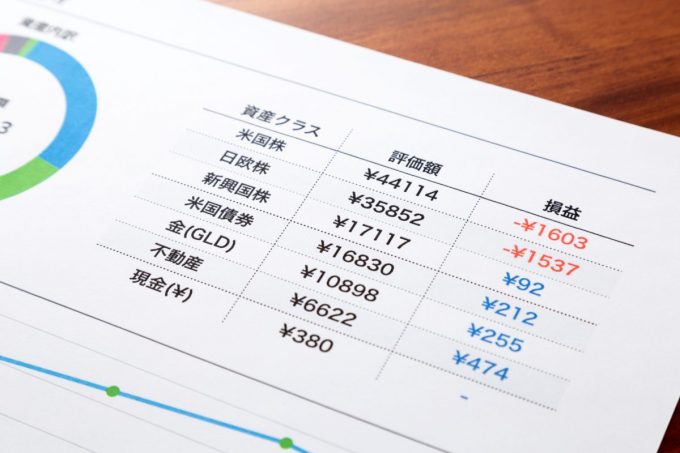

確定拠出年金の運営管理機関から、定期的に資産状況についての通知(運用レポート)が届きます。

送られてくる頻度やタイミングは運営管理機関によって変わりますが、1年に1度、4~5月頃に送られてくることが多いです。

運用の見直し/リバランスは、この運用レポートが届くタイミングで年に1度行えば十分でしょう。

【参考】見直しやリバランスの頻度は高くなくていいの?

先程、運用の見直しは年に1度で十分とお伝えしましたが、「もっと頻繁に見直してリバランスしたほうがより利益が上がるのでは?」と思う人もいるかと思います。

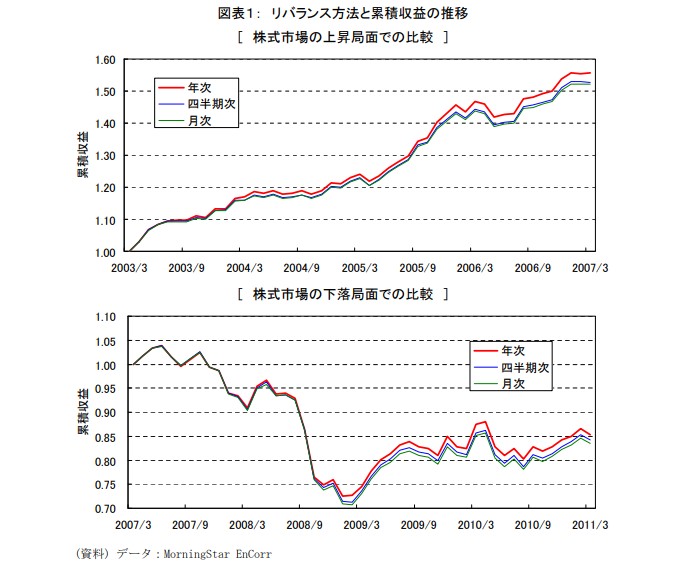

ですが、実はリバランスの頻度は多ければ良いというものではありません。

以下のグラフは、リバランスの頻度(月次・四半期次・年次)と累積収益の関係です。

(画像出典:リバランス方法に見直しの余地はあるか?|ニッセイ基礎研究所)

株式市場が上昇している局面でも下落している局面でも、年次でリバランスした場合のパフォーマンスが最も高いことが分かりますね。

そもそも1ヶ月や3ヶ月で見直しても意味は無いということです。長期投資なのに、頻繁に投資成績を気にしていたら続くものも続きませんよ。

1年に1回、運用レポートを見ながらリバランスすれば十分です。

見直しのタイミング②:運用方針を変えるべき時が来たとき

運用方針を変えるべき時が来たときの例としては、

- 人生の節目が来たとき

- 年齢の節目が来たとき

この2つが挙げられます。

人生の節目が来たとき

転職・退職、結婚、子育て、家の購入など、人生の転機が訪れたら、今後のマネープランも大きく変わるはずです。こうしたライフイベントが起こったときは、しっかり資産運用を見直しましょう(*)。

極端な話ですが、たとえば夫が50歳の時に、予定していなかった子供を授かったとします。

夫の定年退職後もその子供には経済的援助が必要です。大学卒業まで金銭的な支援を行おうとすれば、確定拠出年金に使うはずだった資金を回さざるを得ないという場合もあるでしょう。

そのような場合、今の運用で今後必要な資産を形成できるのか見直さなければなりません。

もっとも、確定拠出年金は自分と配偶者の老後資金を形成するのが本来の目的です。

イレギュラーな出来事に対応することも大切ですが、本来の老後資金の形成になるべく支障が出ないよう注意しておきましょう。

年齢の節目が来たとき

5歳ごと、10歳ごとなど、年齢の節目を迎えたときも運用を見直すのに良いタイミングです。30代と40代でも投資に対する考え方は違いますし、40代と50代でも違います。

資産運用は期間が長いほど有利と言えるので、年齢が若いうちはハイリスク・ハイリターンな運用でより大きな収益を狙うことができますが、年をとるとそこまでハイリスクな運用はできません。

許容できる損失率(額)も年代によって大きく変わるので、年齢の節目節目で運用方針を再考するのも良い手段です。

【参考】見直しのタイミング③:投資環境が変化したとき

編集部としてはオススメしませんが、一般的には「投資環境が変化したとき」も見直しのタイミングと言われています。

しかし、景気の浮き沈みは投資のプロや経済学者でも予想することが難しいです。つまり、一般の人が投資環境の変化に合わせて運用方法を変更し、利益を上げるのはかなり難易度の高いことであると認識してください。

従って、確定拠出年金の運用にあたっては投資環境うんぬん関係なく、基本的には長期目線でコツコツと運用して確実に資産を増やすことに努めるのが望ましいです(*)。

ただし、支給開始年齢に近づいている人(または既に受給権が発生している人)は、景気悪化による大損失を避けるために、リスクの高い運用商品を定期預金などに変えて利益確定するケースもあります。

しかし、本来そういう人たちは年齢に合わせて運用方針の見直しをしているべきなので、投資環境によってアタフタするのは正解とは言えません。しっかりと前述の見直しのタイミングで見直しを行っておくようにしましょう。

運用テクニックを上手に使ってしっかり老後資金を増やそう

確定拠出年金では、適切なタイミングで運用を見直して、今の運用が自分の投資プランや人生設計に沿っているかチェックすることが大切です。

配分変更とスイッチングを行って、資産のバランスや運用方針を修正しておきましょう。

最後に、配分変更とスイッチングの違いを再掲しておきますね。

- 配分変更:これから買い付ける運用商品の種類と割合を変更すること(今までの資産は変わらない)

- スイッチング:今までに積み立てた資産の運用商品の構成比率を変更すること(今後の買い付け方は変わらない)

確定拠出年金は老後資金を形成する強い味方です。

配分変更とスイッチングを使いこなして、上手に資産運用をして下さいね。