2019年6月、金融庁が「老後資金は2,000万円不足する」「老後の資金作りにおいては、自助努力が必要」といった内容の報告書を出し、大きな話題となりました。

多くの方が「年金を当てにしていたのに、急に突然そんなことを言われても・・・」と困惑されたことでしょう。

また、「老後の資金を貯めなければいけないことは分かるんだけど、具体的にどうやって・いくら貯めれば良いかが分からない」という方も多いと思います。

そこで今回の記事では、

- いろんな説があるが老後資金は結局いくら必要なのか。

- 老後資金を調達するために有効な方法

について丁寧に解説していきます。

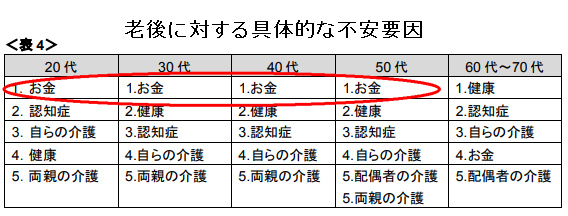

ちなみに、メットライフ生命が2018年に行った大規模調査によると、60代以上を除く20代~50代のすべての世代で「お金」が「老後の不安要因」として1位になっています。

(画像出典:「『老後を変える』 全国47都道府県大調査」プレスリリース|PR TimesのPDFファイルP5より)

このデータからも分かるように「お金」に関して悩むのは普通のことです。しかし、悩むだけで行動に移さないのはよくありません。

この記事を読んで、必要な老後資金の金額はもちろんのこと、老後になってからお金のことで困らないようにする為には何をすれば良いのか?しっかりと考えて頂ければと思います!

老後資金は結局いくら必要なの?

令和元年6月に発表された金融庁審議会の報告書をもとに「老後資金は2,000万円不足する」というニュースが報じられました。

この報道を受けて「2,000万円も貯められない!」と嘆きの声があがる一方で、「いや老後資金は1億円必要だ」という意見も見られました。

そこで、老後資金が実際にいくら必要なのかについて、データに基づいて解説していきたいと思います。

夫婦世帯に必要な老後資金~2,000万円ではなく3,000万円必要!?

金融庁の報告書では、「老後の家計における毎月の生活費の赤字額(収入-支出)×12ヶ月×余命年数」という計算式で老後資金を求めています。

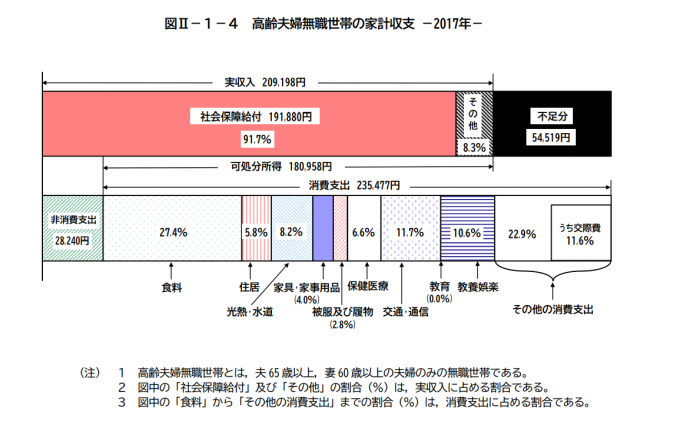

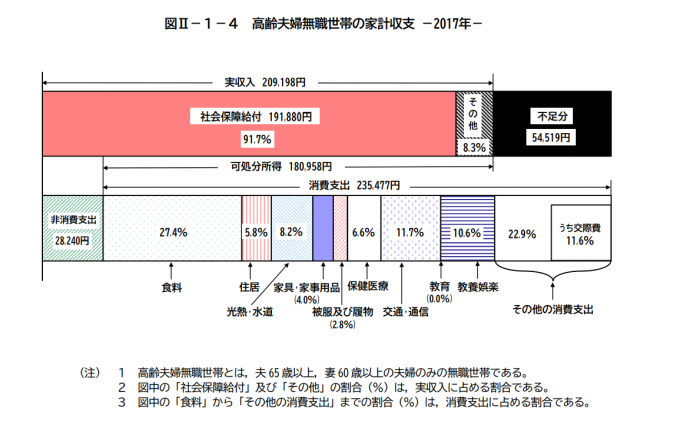

2017年度の総務省の家計調査報告(下記画像参照)によると、高齢夫婦無職世帯(夫65歳以上・妻60歳以上のみの無職世帯)の収支は毎月54,519円の赤字です。

無職世帯の統計なので、収入の9割が社会保障給付(ようは年金)になっていることが分かりますね。

(画像出典:家計調査報告(家計収支編)平成29年(2017年)II 世帯属性別の家計収支(二人以上の世帯)P.28)

(画像出典:家計調査報告(家計収支編)平成29年(2017年)II 世帯属性別の家計収支(二人以上の世帯)P.28)

このような世帯で、仮に夫婦が今後25年(*)生きるとすると、その赤字額は54,519円×12ヶ月×25年≒1,600万円となります。

さらに注意が必要なのは、この赤字額(不足額)はあくまで日々の生活費だけをもとにした赤字額であるという点です。つまり、「突発的にかかる費用(特別支出)」は考慮されていないのです。

自分のライフプランを設計する上では「介護費や葬儀費・リフォーム代」などの突発的にかかる費用も考慮に入れなくてはなりません。

特別支出の代表的なものとその平均的な費用をまとめると以下のようになります。

| 内容 | 金額 |

|---|---|

| 介護費 | 1人あたり約500万円(*) |

| 葬儀費 | 1人あたり約200万円 (参考:葬儀にかかる費用|生命保険文化センター) |

| リフォーム代 | 一戸建ての場合約300万円 (参考:住宅リフォーム推進協議会の平成29年度調査P.45) |

表をもとに計算すると、夫婦世帯の特別支出は、200万円×2人+300万円+500万円×2人=1,700万円となります。

以上を踏まえると、色々な要因で変動する可能性はありますが、上記総務省事例のような世帯(夫65歳以上・妻60歳以上のみの無職世帯で収入の9割程度が年金収入)の場合には「3,300万円(*)」程度の老後資金が必要になってくると考えられます。

【参考】老後資金は1億円必要!と言われる根拠

まれに老後資金は1億円必要!と書いているメディアがありますが、1億円の根拠はなんでしょうか?

これは、前のセクションでみた老後資金の不足額(3,300万円)が、無職世帯の毎月の収支差額(赤字額)を元にした計算なのに対して、単に支出の合計額を元に計算した結果です。

さきほどの画像を再掲します。

画像より毎月の支出合計は263,717円(非消費支出28,240円+消費支出235,477円)であることが分かります。夫婦が25年生きるとすれば

263,717円(毎月の支出)×12ヶ月×25年≒8,000万円。

これに特別支出の1,700万円を足すと9,700万円となって約1億円になります。

日本には生活保護もありますので、収入が0円という人はなかなかいないでしょう。なので、こうしたデータに惑わされず、「収支差額」をもとに老後の資産設計を行うようにして下さいね。

単身世帯で必要な老後資金~こちらも2,000万円程度は用意したい!

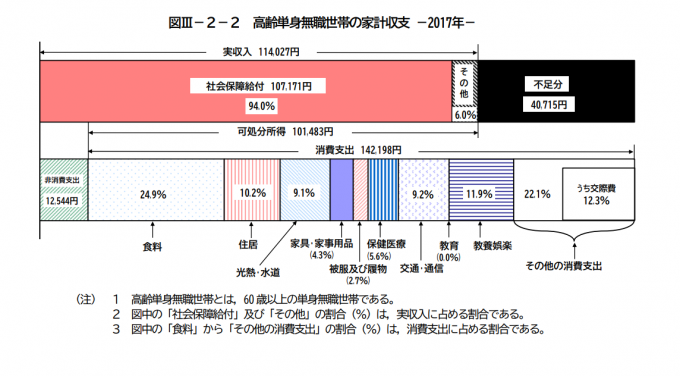

同様の計算方法で60歳以上の単身無職世帯のケースも見ていきます。

総務省の家計調査報告(下記画像参照)によると、高齢単身無職世帯の家計収支は毎月40,715円の赤字です。(なお、こちらの世帯も収入はほとんどは社会保障給付で賄われていますね!)。

(画像出典:家計調査報告(家計収支編)平成29年(2017年)III 総世帯及び単身世帯の家計収支P.39)

(画像出典:家計調査報告(家計収支編)平成29年(2017年)III 総世帯及び単身世帯の家計収支P.39)

| 支出項目 | 金額 |

|---|---|

| 毎月の生活費の不足額 | 約1,200万円 (40,715円×12ヶ月×25年) |

| 特別支出 | 約1,000万円 (介護費500万円、リフォーム代300万円、葬儀費200万円) |

| 合計 | 約2,200万円程度 |

以上より、単身世帯の場合でも老後を25年と考えれば約2,000万円程度は用意しておきたいことが分かります。

【注意】人によって収入・支出の内容は異なることに注意しよう

ここまで「高齢夫婦無職世帯(夫65歳以上・妻60歳以上のみの無職世帯)」「60歳以上の単身無職世帯」の場合に平均的に必要になってくる老後資金の額を見てきました。

ここで注意して欲しいのが、前のセクションの冒頭でも書いていますが、あくまでも上記データは「平均」であるという点です。何が言いたいのかと言うと、前提が変われば結果(必要な老後資金の額)も変わるということです。

たとえば

- 年金額が平均よりも少ない

- 老後生活に入った時点で住宅ローンの返済が終わっていない

- そもそも持ち家ではなく賃貸に住んでいる

- 子供が独り立ちせず家計の収入を食いつぶしている

などのケースでは前提がそもそも違ってきますから、必要な老後資金の額は必然的に前のセクションで説明した金額よりも大きくなります。

老後資金の不足は、気付いてからでは取り戻せない可能性が高いです。本当に自分に必要な額はどれくらいなのか?必ずしっかりとシミュレーションしてみて下さいね。

もし、自分で正しい計算をする自信が無いのであれば、FP等のお金の専門家に相談してみて下さい。相談料として数万円~数十万円の出費は発生しますが、将来を見据えた上で正しく収支差額を把握し、ライフプランのシミュレーションをしてくれるはずですよ。

【保守的な試算】現役世代(特に20代・30代の若い世代)は「年金収入2割減・70歳支給開始」を前提に考えるべき!?

今まで見てきた計算は、全て現在の年金給付水準で行っています。

今の年金受給世帯の多くは、そもそも年金の支給開始年齢が60歳だった人も多く、原則65歳支給開始となっている現役世代よりも総額の年金受給額は多いです。

[getpost id=”19079″ target=”_blank”]その上、現在の年金受給者には「マクロ経済スライド(年金の実質的価値を下げる制度)」が完了していない状態の水準の年金が支給されています。

年金の実質的価値を測る指標に「所得代替率」という指標がありますが、2014年に行われた財政検証によると、2014年時点で62.7%だった所得代替率は、景気がどんなに上向こうがマクロ経済スライド等の影響により50%程度まで下がることが決定しています。

所得代替率とは「受給している年金額が、その時点の現役世代の手取り収入(ボーナス込)と比較してどの程度あるのか?」を表す指標です。

所得代替率が62.7%から50%へ低下するということは、今の現役世代(特に20代・30代の若い世代)が年金を受給し始める頃には、単純に考えても年金の実質的な購買力は1割以上低下するということです。さらに言えば、景気が悪化すれば所得代替率はもっと下がる可能性がありますよ。

また、現在の年金財政や報道を見る限り、将来的に支給開始年齢がさらに引き上げとなる可能性もゼロではありません。実際、過去も今もそういう話はよく出てきますし、年金制度自体は何度も改悪されていますからね。

さらに言うと、現在の政府の財政状況を考慮すると、年金支給額が削減された上でなおかつ高確率で増税されると思います(消費税が10%よりもっと高くなるという意味)。

そのため、今の現役世代、特に20代・30代の若い世代は保守的に「年金の支給額が2割減少し支給開始年齢が70歳に引き上げられるケース」を想定して、老後資金の形成に努めるべきなのかなと思います。(もっと厳しくしても良いくらいです。)

以下、夫婦世帯の場合・単身世帯の場合に分けて、上記想定ケースであればどの程度の老後資金が必要なのかまとめていきます。

夫婦世帯の場合に必要な老後資金【保守的ケース】

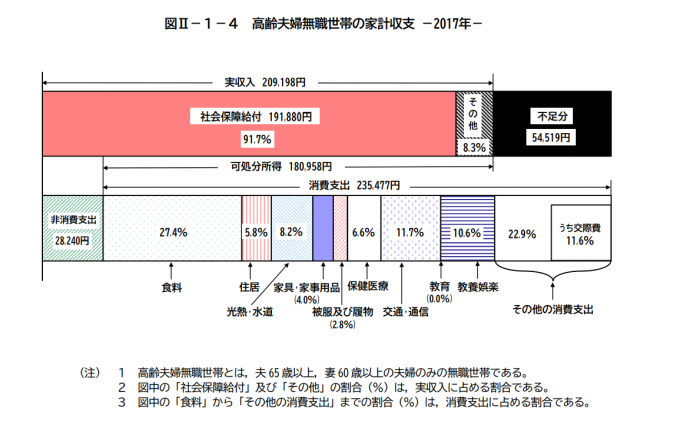

再度、高齢夫婦無職世帯の家計収支画像を掲載しておきます。

高齢夫婦無職世帯の保守的ケースの試算は以下の前提をもとに行います。

- 老後期間は25年と想定

- 65歳⇒70歳へ支給開始年齢が送れることにより5年間は無収入(支出合計は毎月263,717円)

- 年金収入2割減として毎月の実収入は「170,822円(*)」

- 70歳以降の収支差額(赤字額)は「92,895円」

上記総務省データのうち、社会保障給付のみ2割減として計算。

以上より保守的なケースで65歳時点で用意しておきたい老後資金は以下のようになります。

| 項目 | 金額 |

|---|---|

| 5年分の支出合計 | 約1,580万円 (263,717円×12ヶ月×5年) |

| 20年分の収支差額 | 約2,230万円 (92,895円×12ヶ月×20年) |

| 特別支出 | 約1,700万円 (前セクションより引用) |

| 合計 | 5,510万円 |

約5,500万円です。現在の年金給付水準で試算した場合の必要老後資金額は「3,300万」でしたから、それと比べると2,000万円以上は必要老後資金が増える計算になります。

単身世帯の場合に必要な老後資金【保守的ケース】

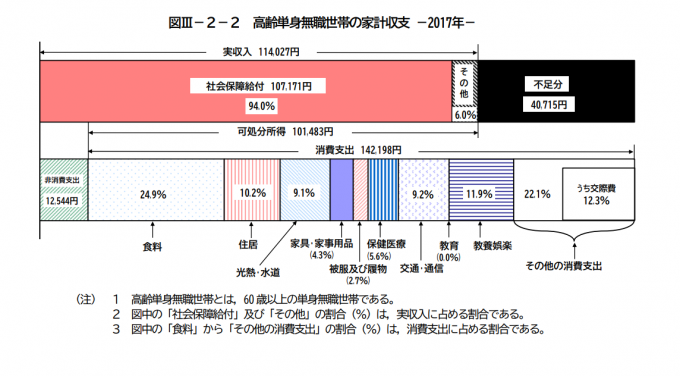

同じように単身世帯の場合も試算してみます。画像再掲。

単身世帯の場合には以下のように結果となります。

| 項目 | 金額 |

|---|---|

| 5年分の支出合計 | 約930万円 (154,742円×12ヶ月×5年) |

| 20年分の収支差額 | 約1,490万円 (62,149円×12ヶ月×20年) |

| 特別支出 | 約1,000万円 (前セクションより引用) |

| 合計 | 3,420万円 |

現在の年金支給水準で試算した結果が約2,200万円でしたから、それと比べると約1,200万円程度は老後資金が余分に必要になる計算ですね。

保守的な試算セクションのまとめ

本セクションで見てきた数字「老後資金2,000万円だと足りない」という試算結果になっていますが、「老後資金2,000万円などでは全然足りませんよ!」と煽っているわけでは有りません。

そもそも、特別支出の「葬儀代」っている?「住宅リフォーム」なんてしないけどな・・・という人もいるでしょうし、他にも削れる支出項目は多々あります。また、年金の支給開始年齢が引き上げられない可能性もありますしね(注)。

ただ、老後資金が多めに必要だ!というケースを想定しておけば、状況が変わった時に想定していた老後資金が減るわけですから、楽になりますよね。そういう意味でライフプランを作成する上では最悪のケースも想定しておくと良いのかなと思います。

老後資金を貯めるために有効な方法一覧!

ここまで読んできて「思っていた以上に老後のお金って足りないんだな・・・」と危機感を持った方もおられると思います。

金融庁が発表したように、今の現役世代が公的年金だけを頼りに老後生活を送るのは、現実問題難しいでしょう。ゆとりある老後生活を送るためには、できる限り若いうちから資産形成に努めていくことが重要なのは間違い有りません。

そこで、ここからのセクションでは、老後資金を貯めるためにどんなことをすれば良いのか?有効な方法を一気にまとめていきたいと思います。

【おすすめ度☆☆☆☆☆】家計のダウンサイジング【節約】

ダウンサイジングとは、簡単に言えば「節約」です。

「たかが節約か・・・」と侮ることなかれ。「節約」はお金を貯める上でもっとも簡単で有効な手段です。

下表のように、特に増えがちな光熱費・通信費・保険料を減らすだけでかなり変わってきます。(金額はあくまで目安です)

| 内容 | 説明 | 抑えられる金額 |

|---|---|---|

| 光熱費 | 電気・都市ガスの自由化に伴い、数多くの供給会社を選択できるようになりました。 自分にあった会社やプランを選んだり、省エネ家電に変えたり、こまめな節約をしたりすることでかなりの額をセーブできます。 | 3,000円/月 (36,000円/年) |

| 通信費 | 生活する上でかかせない存在である携帯電話。しかし、人によって使う機能や頻度はマチマチです。 通話・ネットの使用状況に応じて契約内容を見直したり、格安スマホに変えたりすることが大きな額の節約につながります。 | 5,000円/月 (60,000円/年) |

| 保険料 | 保険を若い頃に契約した場合、当時と現在で希望するプラン内容に差が生じることがあります。 また、複数の会社と契約している場合保障内容が重複していることもあります。 本当に必要な保険を取捨選択することが大切です。 | 5,000円/月 (60,000円/年) |

他にも、

- 飲み会に行く回数を減らす(食費を減らす)

- 衣類の購入回数を減らす・フリマなどを使い中古用品で代替する

- 住宅ローンの借り換えで金利を減らす

- 定期購入しているサービスのうち不要なものを解約する

- 買い物はクレジットカード払いにしてポイントをゲットする

などなど、一見当然とも思える生活費の見直しが、実は老後資金形成に大きく寄与します。

自分はどのような支出が多いのか把握するために、まずは家計簿をつけることから始めましょう!

【おすすめ度☆☆☆☆☆】定年後も働く!

当たり前ですが、お金を稼ぐには働くのが確実です。

仮に65歳~69歳までの5年間に手取り10万円/月の仕事をした場合、600万円ものお金を得ることができます。月10万手取りが増えれば、一気に家計が黒字になりますね。

実際、2016年時点でも、65歳~69歳の就業率は男性の場合で53%、女性の場合でも33.3%となっています。

(画像出典:4 高齢者の就業|平成29年版高齢社会白書(全体版) – 内閣府

労働することで健康増進・認知症予防にも繋がるでしょうから、一石二鳥と言っても良いかもしれません。自社で再雇用制度がある場合には制度を活用し、ない場合には求人サイト等を利用して就業先を見つけましょう。

[getpost id=”18156″ target=”_blank”]【おすすめ度☆☆☆☆】税制優遇投資制度(非課税制度)を使って資産運用

金融庁の報告書からも分かるように今の現役世代にとって資産運用は必須と言えます。政府は、自助努力を促すために税制を優遇した投資制度(確定拠出年金やNISA)を拡充しています。投資を始める際にはまずこれらを活用しながら資産運用をしていきましょう。

なお、日本人にとっては「資産運用は危険なもの・・・」というイメージがまだまだ強いと思いますが、統計的に考えると、インデックスファンドによる長期的な国際分散投資を行えばリスクはかなり軽減されます。

それどころか、今後の世界の人口推移等をふまえると年率3%~5%程度で資産を増やしていくことも不可能ではありません。「資産運用は危険!」という固定概念は一度捨てて、まずは投資の入門書等をチェックしてみて下さい。

なお、インデックス投資の入門書としては水瀬ケンイチさんの「お金は寝かせて増やしなさい」という本がオススメですよ。本の名前がうさん臭いので、思わず敬遠したくなりますが、一般的な投資家が勉強すべきことの8割くらいはこの本で学べます(*)。

では、優遇投資税制をいくつか紹介していきます。

確定拠出年金(iDeCo・企業型DC)

確定拠出年金とは、一定の掛金を加入者が拠出・運用し、その運用結果によって将来受給できる年金額が決まる私的年金制度をいい、企業型と個人型の2種類があります。個人型はiDeCoと呼ばれていますよね。

- 掛金拠出時⇒掛金は所得控除の対象

- 運用益⇒非課税

- 受取時⇒公的年金等控除や退職所得控除の適用が可能

以上のように「掛金拠出時・運用時・受取時」のすべての場面で税制的に優遇されています。

税制的に優遇されている一方で、原則60歳まで引き出すことが出来ないというデメリットがありますが、そもそも老後資金を有効的に貯める為の制度ですから引き出し制限があるのは仕方ありません。

老後に向けて投資をしよう!と思った時にまず最初に使いたい制度ですね。掛金は最低月額5,000円~上限額は国民年金の被保険者種別等に応じて月額1.2万~6.8万円の範囲で投資可能です。

参考記事:iDeCo(個人型確定拠出年金)とはなんぞや?メリット・デメリットを踏まえて分かりやすく解説!【記事未了】

国民年金基金

国民年金基金は自営業者などの第1号被保険者のための私的年金制度(参考記事:6分で分かる!国民年金の第1号・第2号・第3号被保険者とは?)です。

確定拠出年金と同様に「掛金拠出時・運用益非課税・受取時の優遇税制」がありますが、確定拠出年金のように自分で運用する必要はありません。自分で運用せずとも予定利率は1.5%となっています。

掛金は年齢や性別等に応じても変わってくるのですが、月額最大6.8万円まで投資可能です。(ただし、iDeCoと併用する場合は合計で掛け金6.8万円までが上限となります。)

参考記事:国民年金基金とiDeCoの違いは?どちらがお得かお金のプロが比較してみました!【記事未了】

小規模企業共済

小規模企業共済は、個人事業主や小規模企業の経営者・役員のための退職金制度です。

予定利率は1.0%で、確定拠出年金と同じように「掛金拠出時・運用益非課税・受取時の優遇税制」があります。

掛金は月額1,000円~70,000円の範囲で選択可能。iDeCoや国民年金基金とも併用可能ですので、手持ちに余裕がある方はぜひ活用して欲しい制度です。iDeCoやNISAと違って自分で運用する必要はありません。

参考記事:小規模企業共済とは?知られざるデメリットはあるがメリットが大きい!【記事未了】

NISAやつみたてNISA

NISA及びつみたてNISAは、株式や投資信託等の配当・譲渡益が非課税となる制度です。

NISAは投資上限額が年間120万円(非課税期間は5年)、つみたてNISAは年間40万円(非課税期間は20年)となっています。運用益が非課税になるだけなので、税制優遇割合は確定拠出年金や国民年金基金・小規模企業共済に劣りますが、それでも運用益が非課税になるのは大きいです。

また、確定拠出年金のように60歳まで引き出しが制限されるということも無いので、ある程度柔軟に利用できる優遇制度です。

老後資産を貯めるにあたっては、非課税期間が5年と短いNISAよりも「20年ある積立NISA」がオススメですよ。

参考記事:NISAとつみたてNISAの違いってなに?選び方をお金のプロが完全ガイド【記事未了】

参考記事:iDeCoとつみたてNISAはどちらがお得?選び方をお金のプロが完全ガイド【記事未了】

【おすすめ度☆☆☆】通常の課税口座でのインデックスファンドによる長期国際分散投資

もし「税制優遇投資制度(非課税制度)」をフル活用しても老後資金が足りそうにない方は、証券会社の通常の課税口座を使っての“インデックスファンドによる長期国際分散投資”も検討してみて下さい。

優遇税制を使っての資産運用と比較すると税制的なお得度は少ないですが、証券投資によって発生した利益への税率は一律20%(所得税・住民税込、復興税は無視)と決まっています。

つまり、証券投資によって得た利益への課税は、給与所得のように所得が増えると税率が増えるという性質のものでは無いのです。

長期の積立投資であれば、売却する時の利益額は数百万を超えることもありますが税率は一律20%です。これって意外にお得なんですよ。

なお、老後資金を貯めるために個別株投資をするのは厳禁ですよ。

「株式投資で一攫千金をした人の話」

などを聞くと、夢があっていいなぁ、自分もそうなりたいなぁ。なんて思ってしまいますが、個別株投資で利益をあげるためには相当程度の努力が必要です。

普通に考えて下さい。

ほとんどの人は、1ヶ月毎日頑張って働いて月収20万~40万くらいですよね。ようは、1ヶ月に最低でも160時間(8時間×20日)働いて数十万円しか得られないのが普通です。

でもなぜか、株だったら100万円を200万円に簡単に出来る!と思ってしまう人がいます。しかし、そんなことはありません。ビギナーズラックこそあれど、個別株投資で継続的に資産を増やすためには絶え間ない努力が必要です。

・決算書の読解

・市場環境の理解

・政治動向の行く末

などチェックするべき事は他にも多岐に渡ります。正直、個別株投資に割く時間がとれない(あるいはとらない)人が、個別株投資で勝つのは基本的に無理です(*)

勉強してない人間が東大に入れますか?入れませんよね。それと同じレベルの問題です。

仕事と同じくらい時間を費やす気持ちが無いのであれば(あるいはその時間が取れなくてもそれくらいの気概が無いのであれば)、個別株投資には手を出さないで下さい。

一方で、インデックスファンドによる長期国際分散投資であれば投資の素人でも、プロのファンドマネージャーの平均以上の利益を出せます。これは歴史が証明しています。

参考記事:インデックスファンドVSアクティブファンド~成績が良いのはどっち?【記事未了】

老後資金を貯めるのであれば、まず「インデックスファンドによる長期国際分散投資」を行って下さい。それでもお金が余ったら、個別株投資をやっても良いと思いますよ!

【おすすめ度☆☆】民間保険の活用

つまり、このセクションはお金を増やすという観点での民間保険の活用です。

老後の為に使える民間保険の代表例が「個人年金保険」です。所定の期間まで保険料を支払い、一定の年齢になったら払い込んだ保険料に一定金額が上乗せされて年金が支給される、という保険です。いわゆる貯蓄型保険。

個人年金保険の掛金は所得控除の対象で、最大4万円の所得控除(住民税は2.8万円まで)が受けられるのは魅力。

ただ、30年払い込んで返戻率が105%程度という商品が多く、投資商品としての魅力はあまり有りません。

30年払い込みタイプで返戻率が105%ということは、毎年10万円の保険料を30年頑張って払い込んで、返ってくるお金が315万程度ということです。これを利率に直せば約0.33%程度で、所得控除による節税効果を含めて考えても利率としては0.8%程度(*)です

であれば、さきほど紹介した「税制優遇投資制度(非課税制度)」を使って自分で資産運用した方が遥かにお得と言えます。とは言え、(予定利率が低くても)、自分で運用せずともほぼ確実にお金が増えること自体は悪いことではありませんね。

老後資金を貯めるためのお金の振り向け先としての優先順位は税制優遇制度や課税口座でのインデックス投資の方が高いですが、デメリットを理解した上で利用するのであれば良いと思います。

他にも保険の活用方法としては、死亡保険を使って自分が亡くなった場合に家族の生活費にプラスさせるとか(死亡保険金は「500万円×相続人の数」まで非課税なので)、色々テクニカルな手法もあります。

が、基本的に「保険は万が一の時の為に使うもの」です。目先のお得感に釣られて、しっかりと保険の内容を理解せずに加入すると思わぬ落とし穴が待っている事もあります。

保険に加入する際は、面倒でも・相談料がかかっても、保険に強い独立系のFP等に相談するのが間違いないですよ。

【おすすめ度☆~☆☆】その他の方法を列挙

その他、老後資金を貯めるための方法としておすすめは出来ませんが、考えられる方法をいくつか紹介しておきたいと思います。

| 名称 | 特徴 |

|---|---|

| 預金(定期預金)ー【おすすめ度☆☆】 | 現在日本はマイナス金利なので、普通預金に預けていても利子は雀の涙。 定期預金に預けてもよくて0.1%程度です。老後のための貯蓄という観点からすると心もとないです。 ただ、ペイオフを除いて考えれば元本保証の無リスク資産なので安全と言えば安全です。 もし定期預金に入れるにせよ、金利の高いネット銀行の定期預金を利用することをおすすめします。 |

| 個人向け国債ー【おすすめ度☆☆】 | 最低利率保証で0.05%。こちらも正直言うと、2019年時点で老後資金を貯めるための運用先としては、あまり役には立ちません。 ただ、基本的には元本保証ですから、普通預金に寝かせて置くくらいならば個人向け国債を使ったほうが良いとは思います。 インデックス投資の分散投資先として使うのもあり。 |

| 財形年金貯蓄ー【おすすめ度☆】 | 勤労者が給与から一定額を天引きして行う積立貯蓄です。 財形住宅貯蓄(住宅資金のための積立貯蓄)と合わせて貯蓄額550万円までは利子に税金がかからないというメリットがあります。 利率がかなり低い(0.01%程度)ため資産を増やすという点では、あまり役に立たず、非課税メリットもほぼ受けられません。 |

老後資金調達方法のまとめ!

少し長くなってしまったので、今まで見てきた老後資金の調達方法について、おすすめ度付きでまとめておきます。

| オススメ度 | 方法 | 主な特徴 |

|---|---|---|

| ☆5 | 家計のダウンサイジング(節約) | 最も簡単で実効性のある方法。ただし、ある程度の我慢が必要になってくる。 |

| ☆5 | 定年後も働く | 節約と同じく確実性があり、社会からの孤立化防止・認知症予防などにも繋がる可能性あり。ただし、老後に働き続けることに負担感を感じることも。 |

| ☆4 | 確定拠出年金 | 掛金拠出時・運用時・受取時の優遇税制が魅力。ただし、60歳まで引き出すことができず、運用は自分で行う必要あり。 |

| ☆4 | 国民年金基金 | 確定拠出年金と同様の優遇税制がある。予定利率は1.5%で自分で運用する必要はない。加入対象者は自営業者などの第1号被保険者だけなので、門戸は狭い。 |

| ☆4 | 小規模企業共済 | 確定拠出年金と同様の優遇税制がある。予定利率は1.0%。ただし、こちらも加入対象者に制限があり個人事業主か中小企業の経営者・役員しか加入できない。 |

| ☆3.5 | NISAやつみたてNISA | 配当や運用益が非課税になる制度。確定拠出年金等と比べると税金的にお得ではないが、途中引き出し可能なため柔軟性は高い。 |

| ☆3 | 通常の課税口座でのインデックス投資 | 利益に20%の課税が行われるが、お金に余裕があるのであれば利用は必須。 |

| ☆2.5 | 民間保険 | 基本的に保険に加入してしまえば終わりなので楽したい人にはオススメ。ただ、手数料は高くお得度も低い。 |

| ☆2 | 預金(定期預金) | 安全資産。ただし定期預金金利は高くで0.1%~0.2%のため、運用商品としては心もとない。 |

| ☆2 | 個人向け国債 | 安全資産。最低利率は0.05%で保証されているが、やはり運用商品としては心もとない。 |

| ☆1 | 財形年金貯蓄 | 財形住宅貯蓄と合わせて550万円までの利子が非課税。利息が非常に小さく旨味はない。 |

おすすめ度は資産を増やすという観点から、税制面のお得度合いも踏まえて評価付けしています。

人によって必要になるであろう老後資金の額も違いますし、投資へのスタンスも異なります。よって、この評価付けがすべての人にとって最適なものではありません。ご自身の現在の状況等も踏まえながら、老後資金とどう向き合うか考えてみて下さい。

なお、色々投資が必要だなんだと言われる昨今ですが、いちばん重要なことは老後資金を貯めるための手段として「節約」と「労働」を上回る手段は無いということです。これを必ず頭に入れてライフプランを設計してみて下さいね。

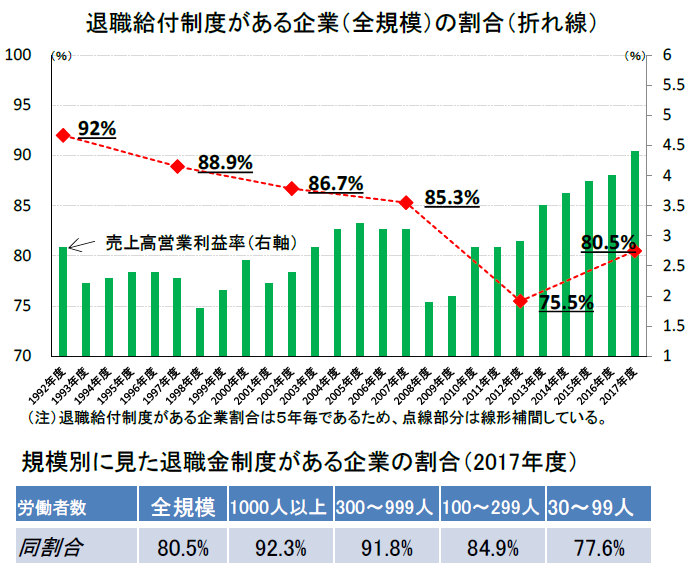

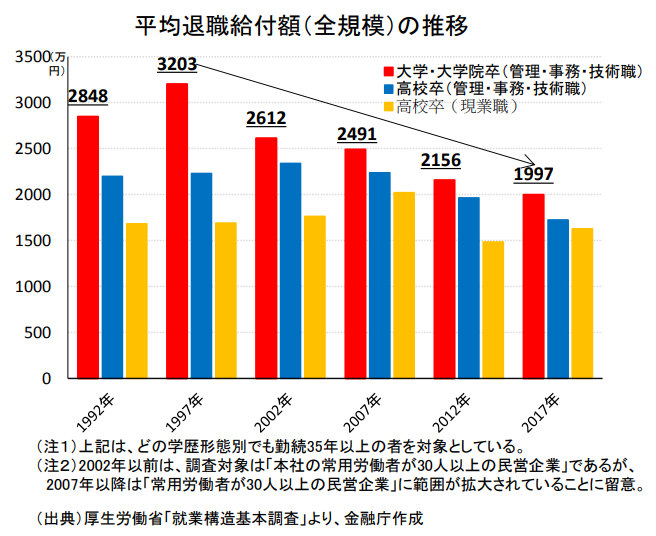

【参考】退職金はどう活用すべきか?

老後資金の話と切っても切れないのが「退職金」ですよね。

統計資料によれば、以下のように以前と比べると支給する企業も減り、退職金支給額の平均も減っています。

(画像出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」 P13,14)

とは言え、やはり1,000万円以上も一気にお金が入ってくるのは魅力ですよね。では、この退職金どう活用したら良いでしょうか?

一番やってはいけないミスは「取り返しのつかないミスをしてしまうこと」です。

たとえば

「退職金の大半を不動産投資に突っ込んで失敗する」

「退職金の大変を使って起業して失敗する」

といった事ですね。

退職金を受給したということは、あなたの労働資本は20代・30代の人と比べると圧倒的に目減りしています。今後一生懸命働いても、受け取った退職金ほどの金銭を一括で受け取れる機会に遭遇する可能性は低いです。

老後資金を管理するという観点からすれば、定年後に、今までやったこともないような事に対して、多額の資金を注ぎ込むことほど危険なものはありません。失敗した時の金銭的ダメージ・精神的ダメージが大きすぎます。

従って、セオリー的には「100-年齢」くらいの割合の退職金は最低でも、定期預金や国債等の安全資産に置いておき、冒険するにしてもその残りの資金でやるべきでしょう。

もちろん、既に退職金以外で老後資金をまかなえる目処が経っているのであれば、自分の子供たちのために相続財産を作る名目でリスクのあることに挑戦しても良いかもしれません。

でも、そうでないのであれば、退職金でリスクのあることはせず、セオリー通りに進めるのが良いですよ。

リスク選好度が高い人向け

なお、これは著者の意見ですが、リスク選好度が高い方であれば、老後期でも多少多めに株式投資信託等のリスク資産に配分して資産運用をしても構わないと思います。

というのも、過去の株価の動向から見て、仮にリーマンショックの時のような株式市場が大幅に下落する事態が起こったとしても、老後資金の取り崩しを定率で行っていれば、下落部分は10年程度あれば元に戻る可能性が高いからです。

詳細は下記記事を参考にして下さい。

参考記事:意外に知らない”老後”の資産の取り崩し方法!ポイントは定率取り崩し!【記事未了】

まとめ~何よりもいちばん大事なのは健康!

ここまで、必要になるであろう「老後資金の計算」と「老後資金の貯め方」について見てきました。

年金の実質的な支給額が減っていくことは不可避であり、「年金ぐらし」という一昔前の考えはもはや通用しません。年金だけに頼らず、自助努力によって老後資金を作る力を身につけることが、今の現役世代の方々にとっては必要です。

とは言え、元も子もない話ですが、最終的にいちばん大事なのは「健康」です。健康でいさえすれば、仮に老後資金が足りなくなったとしても働くことで資金を稼ぐことが可能ですし、余計な医療費もかかりません。

健康に気をつけて、老後資金の形成に努めましょう!

参考記事:老後破産はなぜ起こる?4個の原因と老後破産の回避法【記事未了】