1965年以降に生まれた人は、年金受給額よりも納める保険料の方が大きい「年金の払い損世代」である。

そんな衝撃的な試算がテレビや新聞等で大きく報道され定期的にSNSで拡散されています。

実際ツイッターやニュースサイトのコメント欄を見ると

「払っても損するなら、保険料を納める意味ないじゃないか!」

「高齢者ばかりが得をしているなんて不公平だ」

といった怒りの声であふれかえっています。

はたして、実際のところはどうなのでしょうか?

厚労省の試算だけでなく、民間の経済学者さんの試算も見つつ考えていきますよ。

本文はかなり長いですが、最後まで読んでいただければ、年金に頼ることができない現役世代(特に若年世代)が今後どのように行動すれば良いのか?まで分かるようになっていると思うので、最後までお付き合いくださいね。

【厚労省の試算結果】払い損にはならないが世代間格差の存在は認めている

まずは、厚労省が財政検証時に発表している「年金の給付と負担の関係」について、厚生年金・国民年金あわせて見てみましょう。

なお、政府は年金財政の見通しを作成する際に、「景気が良かった場合・景気が悪かった場合」など前提条件を変動させることで複数のパターンの試算結果を発表しています。

今回紹介するのは、政府がベースラインケース(基本線)としているであろう【経済:ケースE 人口:中位】での「給付と負担の関係(平成26年試算)」です。

(画像出典:平成26年財政検証結果レポート(詳細版)P407のデータを編集部で一部加工。)

注目すべきは「倍率」となっている所ですね。

この数字が大きければ大きいほど得をしている事になります。反対に、倍率が1を下回ると払い損(負担する金額よりも貰う金額の方が少ない状態)となります(*)。

結果を見ると、

厚生年金(基礎年金含)の場合は、1945年生まれの給付負担倍率が5.2倍、1995年生まれは2.3倍。

国民年金の場合は、1945年生まれの給付負担倍率が3.8倍、1995年生まれは1.5倍。

となっていますね。つまり、実際のところ平成26年度時点の政府試算では「払い損となる世代はいない」という事になります。

「いやいや、年金は払い損に違いない!政府の計算がおかしいのでは?」

と思った人も多いでしょう。たしかに、政府の計算を鵜呑みに出来ない面はあります。

とくに厚生年金の給付負担倍率の方は、1995年生まれの人でも2.3倍。

さすがに払った保険料の2.3倍も返ってくることは無いんじゃないの?と思うのが普通ですが、これにはカラクリがあります。

というのも、厚生年金保険料は労使折半で負担(労働者と事業主が半分ずつ負担)するのですが、政府試算の”保険料負担額”の中には事業主負担分が含まれていません。

しかし、経済学的には、会社側の負担は実際にはそのほとんどが「労働者の負担」になっていることが知られているようです(参考:年金問題は解決できる!鈴木亘 P84)。

つまり、経済学の論理でいうと、会社は、実際には労働者の賃金を社会保険料の会社負担分だけ減らして、それを元に会社はを支払っていることになります。

従って、会社負担分の保険料を計算に含めていないのに負担倍率が2.3倍なのでお得!としている政府の考え方は少し横暴な面があるのは間違いありません。

しかし、ここで注意すべきは、仮に事業主負担分を保険料負担額として加えたところで、政府試算に基づけば給付負担倍率が1を下回ることは無いという事です。

もちろん、厚生年金保険料を40年払い続けた結果として、払った保険料の1.15倍しか将来的に返って来ないとなると、お得感はあまり感じられません。

ただ、公的年金には老齢年金の他にも、万が一の場合の遺族年金や障害年金の給付制度があります。ようは公的年金には「保険機能」があるのです。

保険機能も踏まえて考えれば、給付負担倍率が低くても致し方ないのかな・・・と考えざるを得ませんね。(というか実際、公的年金は「保険」と考えるべきものです。)

<<払い損・払い得を議論するよりも大事なこと>>

で、じつは「払い損・払い得」の議論よりも大事なのは「世代間格差」の方なんですよ。

さきほども見たように、厚生年金の給付負担倍率は1945年生まれが5.2倍、1995年生まれは2.3倍となっていましたね。(ここでは一旦事業主負担分のことは置いときます)。

簡単に言えば、高齢者世代と若い世代との間には、年金のお得度に関して2倍以上の差があるという事であり、政府自身も年金に世代間格差があること自体は認めています。

そもそも、このような異常な世代間格差が発生しなければ「払い損・払い得」という問題も生じなかったわけで、そういう意味で政府の年金運営(社会保険運営)に問題があったのは間違いありません。

では、なぜ2倍以上もの世代間格差が生じてしまったのか?以下でその理由を見ていきましょう。

国民年金の給付負担倍率は1995年生まれの人で1.5倍。こちらも異常な世代間格差は存在するものの、若年世代でも支払った保険料の1.5倍が返ってくる計算となっており、これは結構お得です。

なぜ、お得かというと、国民年金(基礎年金)の給付費の2分の1は国庫負担だからです。ですので、自営業者等の第1号被保険者の方が国民年金保険料を払わないのは結構損ですよ!

金銭的余裕が無くて払えない人は必ず「免除手続き」だけはしておきましょう。

年金に異常な世代間格差が発生した理由

異常な世代間格差が発生した理由の根本は、みなさんご存知のように「想像以上の急速な少子高齢化の進行」です。

しかし、それよりも大きな原因が2つあります。それがこちら。

- ①年金制度の抜本的な改革が遅れたこと(=政治的問題)

- ②財政再計算時の日本経済に対する甘い見積もり(=想像以上に日本経済が発展しなかった)

以下、詳しく見ていきましょう。

大きな原因その①:年金制度の抜本的な改革が遅れたこと(主に政治的な問題)

日本の年金は「賦課方式」と呼ばれる財政方式によって運営されており、賦課方式のもとでは現役世代の保険料によって、その時の高齢者への年金給付費が賄われます。

[getpost id=”3476″ target=”_blank”]当たり前ですが、高齢化が進むと年金の給付費は増加し、少子化が進むとそれを賄うための保険料収入は減少します。そのため、本来ならばもっと早い段階から

- 支出カットの為に給付費を削減する

- 支出カットの為に支給開始年齢を引き上げる

- 保険料収入を増加させるために保険料率を引き上げる

といった年金財政の収支を安定化させる改革を、もっと大胆かつ積極的に行うべきでした。

しかし、みなさんご存知のように「年金受給者世代である高齢者」は選挙における大票田です。政府が、高齢者に痛みが伴う改革を大胆に行えないのは想像に難くありません。

たとえば、厚生年金の支給開始年齢引上げに関しては1980年(昭和55年)時点で「男子60歳⇒65歳・女子55歳⇒60歳」への引上げの提言がありましたが実行されず(*)、結果として厚生年金の支給開始年齢が完全に60歳⇒65歳に引き上げられる事が決定したのは2000年(平成12年)の改正です。

実際、65歳までの雇用が義務化されたのは2004年に「高年齢者雇用安定法」が改正されてからのことです。実に遅いですね。(参考:65歳定年制とは |HRプロ)

ちなみに、2000年改正の65歳への支給開始年齢引上げが完了するのは男性だと2025年、女性だと2030年です。(厚生年金の支給開始年齢引上げの年表に関しては「支給開始年齢について(第4回社会保障審議会年金部会平成23年10月11日の資料)」でよくまとまっていますよ。)

若い現役世代からすると、「これだけ年金が危ないって言われてるのに、まだ65歳への引き上げすら終わってないのかよ・・・」という気持ちになってしまいますね・・・。

他にも、2000年以降で言えば、物価スライド特例措置という名目で年金を多めに支給し続けた結果約7兆円も給付費を多めに払ったり、その結果として年金財政再建の鍵を握る「マクロ経済スライド」の発動が遅れたりと、着々と将来世代への負担の付け回しが行われています。

[getpost id=”14773″ target=”_blank”]また、平成16年改正(2004年改正)によって、改正前に13.58%だった厚生年金保険料率が18.3%になった事が現役世代に過度な負担を与える事になったのも記憶に新しいですね。(国民年金保険料は改正前13,300円⇒改正後16,900円に増額)。 [getpost id=”3880″ target=”_blank”]

そもそも、保険料率を引き上げないと年金財政の均衡が保てなくなることなんて、もっと昔の段階で分かっていたはずなんです。

たとえば「日本社会保障資料Ⅳ(1980-2000) 「6 年金」|国立社会保障・人口問題研究所」によると、1989年(平成元)改正の時点で最終保険料率は31.5%(賞与抜)になると試算されています。

給付費の削減が遅れた事もさることながら、保険料負担の引き上げが遅れたことも世代間格差を拡大させた原因でしょう。

大きな原因その②:財政再計算時の日本経済に対する甘い見積もり

日本の年金制度は、5年に1度行われる財政再計算に基づき、その都度改正が行われてきました(*)

財政再計算で、「このままでは年金財政がもたないと判断されると⇒改正が行われる」、という流れになっていたんですね。

しかし、過去の財政再計算の資料を見ると、財政再計算時の日本経済に対する見通しが凄い甘いんですよね。

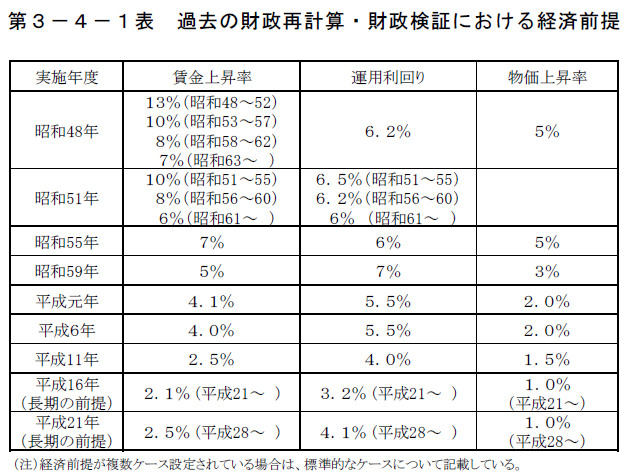

下図は過去の財政再計算・財政検証時に設定された経済前提の履歴です。

(画像出典:平成26年財政検証結果レポート詳細版 P208 )

ちなみに、日本の高度経済成長期は「1954年(昭和29年)12月から1973年(昭和48年)11月」まで、バブル景気は「1986年(昭和61年)12月から1991年(平成3年)2月」まででした。

なので、百歩譲って平成元年(1989年)くらいまでの経済前提はまだ分かります。頭の良い官僚とて好景気はまだまだ続く!と勘違いしてしまうものでしょう。

しかし、平成6年(1995年)以降の経済前提はちょっと甘めに見積もりすぎなのでは・・・と思ってしまいませんか?

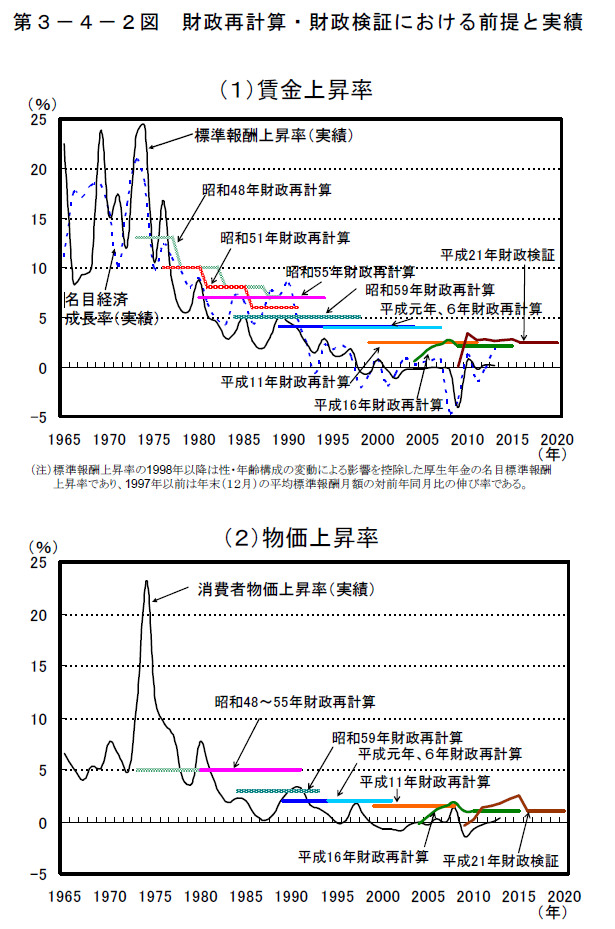

ここでは「賃金上昇率」「物価上昇率」に絞って、実際の経済がどう推移したのか見てみましょう。

(画像出典:平成26年財政検証結果レポート詳細版 P209 )

いかがでしょうか?

事前に予測した経済前提と実績がかなり悪い方に乖離している事が分かりますよね。

経済前提を甘めに見積もっているとどうなるか?と言うと、財政再計算において「年金財政はそこまで危機的じゃない」と判断されます。ようは、抜本的な改革は必要ないと判断されるわけです。

毎回毎回の財政再計算における、甘い経済見通しが今の年金財政を作りあげたわけです。

先ほども書きましたが、年金の改正は「財政再計算の結果」に基づいて行われていました。

従って、見通しを甘くして財政再計算を行えば、そもそも抜本的な改正案が政治の舞台に登場することもありません。つまり、財政再計算における甘い見通しも、先ほど説明した「年金の抜本的改革の遅れ」に繋がっているのです。

政治的な影響で世代間格差が拡大したことは間違いありませんが、官僚(行政)の甘い経済見通しのせいで抜本的な改革が提案されず、対処療法的な改革案ばかりが実行された事も世代間格差が拡大した原因と言えるでしょう。

【補足】官僚の責任ばかりではないし、日本経済が成長していたら問題なかった。とは言え、年金財政に対する姿勢としては良くなかった。

さきほど、官僚(行政)の責任について言及しましたが、官僚って頭が良いので自分たちだけで経済の予測をするわけでは無いはずです。

過去からの実績やシンクタンク等の経済予測、日本政府としての目標値など色々な数値を加味して経済前提を設定しているはずなので、おそらくその時点における経済予測としては問題なかったんだと思います。

しかし、ここで考えるべきことは「年金とはなにか?」という問題です。

言わずもがな、年金とは高齢期の生活保障たる大事なお金です。

そのような大事なお金を扱う人間が、経済のメインシナリオを元に財政再計算を行うことが果たして正解だったのか?という問題はありますよね。

高齢期の生活保障たる大事なお金を預かっているのであれば、日本経済の悲観シナリオを年金財政におけるメインシナリオとして計算するレベルの「保守的・慎重な姿勢」が求められるべきです。

そういう姿勢があれば、年金の抜本的改革ももっと早くに実行されて世代間格差がここまで拡大することも無かったでしょう。

裏を返せば日本経済が世界需要を取り込んで順調に成長できていれば、今ほど年金財政が困窮することは無かったという事ですが、やはり年金財政を預かるのであればもっと保守的に試算するべきだったのでしょう。

なお、政府(立法・行政)の責任ばかりに言及していますが(もちろん政府が最大の原因ではありますが)、年金がここまでひっ迫した原因は政府の責任だけではないと思います。

保険料や支給開始年齢の引き上げに関しては労働団体が反対して遅れたという背景もありますし、世界競争に打ち勝つことが出来なかった大企業の経営者の責任もあるでしょう。

なので、全体としてまとめると、その時その時で実権を握っていた高齢世代の方々が時代に追いつけなかった事が原因で、結果として今の年金財政が出来上がり将来世代にツケが回ってしまった。

と考えるのが妥当なのではないでしょうか。

【参考】民間の経済学者さんによる世代間損得の試算結果では1965年生まれ以降は払い損

さて、ここまで厚労省が発表したデータについてまとめてきました。

厚労省の試算ではすべての年代で「お得」となっていた年金制度ですが、これを民間の経済学者さんが試算するとどうなるのでしょうか?

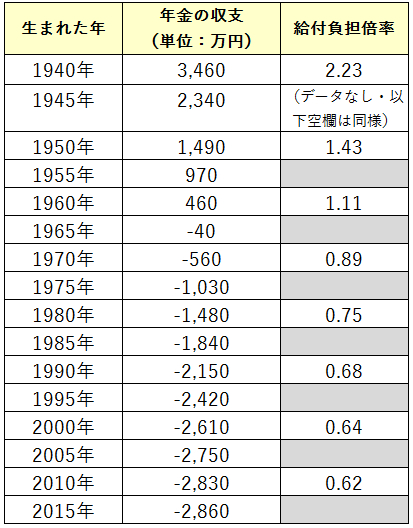

ここでは、学習院大学経済学部の鈴木亘教授の試算を見てみましょう。結果がこちら(こちらの計算結果は「厚生年金」のみの試算結果です)。

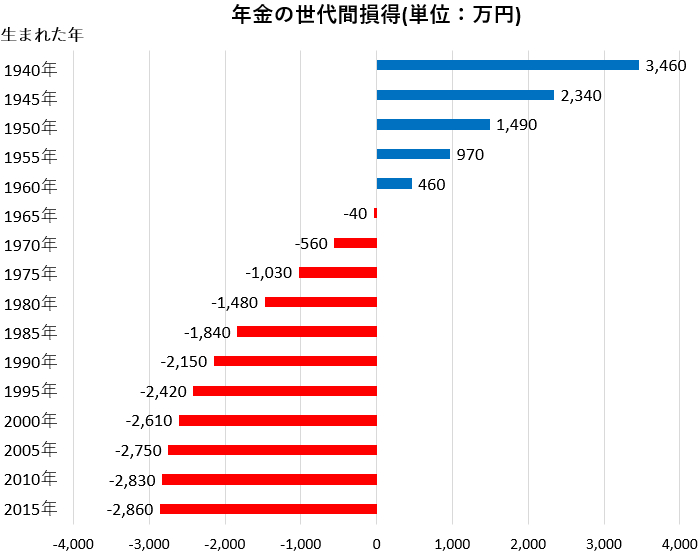

分かりやすくするために「年金の収支」の値を図でまとめるとこちら。

【主な前提条件・計算方法】

①厚生年金に40年間加入した夫と専業主婦であった妻の世帯を想定。

②保険料は、労使双方の負担分を全て労働者が負担しているとして計算。

③厚生年金の保険料率は2017年度に18.3%になってからも上がり続け2035年度に24.8%となった後固定とする。

④2016年度以降の経済前提値は名目運用利回り2.5%、賃金上昇率2.0%、物価上昇率1.0%で計算。

⑤2009年財政検証を元に2012年に発表されたデータであることに留意。

表を見ると、1965年生まれの方を基準として、それより若い世代は払い込んだ保険料以下の年金額しか受給できない「払い損世代(給付負担倍率が1を割り込む世代)」となっています。

そして、金額的格差でいうと、1940年生まれと2015年生まれでは年金収支でなんと6,320万円もの開きがあります!

参考までに、厚労省の試算と鈴木教授の試算について「年金収支」と「給付負担倍率」の比較をしてみましょう。(両試算結果の倍率を比較できるのが「生まれ年:1950年・60年・70年・80年・90年」だけなので、その年分だけ比較します)。

| 厚労省の試算 | 鈴木教授の試算 | |||

|---|---|---|---|---|

| 生まれ年 | 年金の収支 (単位:万円) | 倍率 | 年金の収支 (単位:万円) | 倍率 |

| 1950年 | 3,600 | 4.1 | 1,490 | 1.4 |

| 1960年 | 3,400 | 3.0 | 460 | 1.1 |

| 1970年 | 3,400 | 2.6 | -560 | 0.9 |

| 1980年 | 3,600 | 2.4 | -1,480 | 0.8 |

| 1990年 | 4,200 | 2.3 | -2,150 | 0.7 |

鈴木教授の試算結果の方が正しいのであれば、とんでもない事態になりそうですが・・・、

なぜこれほどまでに計算結果が異なるのか?と言うと、計算の前提条件及び計算方法が色々な面で異なるからです。

両者の大きな違いを簡単にまとめておくと以下のとおりです。

| 理由 | 簡単な説明 |

|---|---|

| 社会保険料率の違い | 厚労省試算では平成16年度改正に基づいて厚生年金保険料率は最大18.3%(平成29年度の料率)で固定。一方、鈴木教授試算では平成29年以降も料率は上昇し続けて最大24.8%となっている。 |

| 社会保険料率にける労使折半の扱いの違い | 鈴木教授は会社負担分と労働者負担分の合計で計算し、厚労省は労働者負担分のみで計算。(詳細は「厚労省の試算結果」セクション参照。 |

| 経済前提の違い | 設定している賃金上昇率・物価上昇率・名目運用利回り率が両試算で異なる。 |

| 現在価値を算出する際に使用する利率の違い | 厚労省は「賃金上昇率」、鈴木教授は「利回り率」を使用している。 |

一番大きな違いは「事業主負担分」の取扱いですかね。鈴木教授の試算は、事業主負担分をすべて保険料負担と捉えているので、給付負担倍率が厚労省の試算方法と比較して半分になります。

ただ、鈴木教授の試算の場合でも事業主負担分を加えれば、一応は給付負担倍率が1以上になるので、傾向としては厚労省の試算結果と同じものになります。

どちらの計算が正しいのか?

正直もっと後になってみないと分からないと思いますが、どちらの試算からも分かることは「世代間格差が存在している」ということです。

第3号被保険者(専業主婦)は保険料を負担することなく基礎年金が支給されますから、いずれの試算も給付負担倍率は上方修正されているはずです。

所得代替率の計算の時も伝えましたが、生涯独身の方だと公表されている試算より給付負担倍率は低くなるはずなので注意が必要です。

[getpost id=”17053″ target=”_blank”]世代間格差が存在することに対する政府(行政)の意見

ここまで見てきたように「年金の世代間格差」は現実として存在します。

では、世代間格差が存在することに対して厚労省はどのような意見を持っているか?というと以下の2つです。

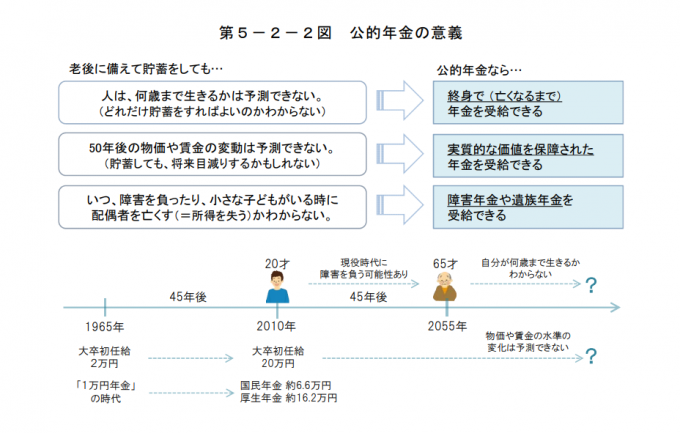

- ①公的年金の本質的意義・機能は「保険」であることを理解しよう

- ②時代による公的扶養と私的扶養の移り変わりも考慮しよう

①公的年金の性格は「保険」である!

厚労省は「もしものときのための安心を提供する」という保険的機能こそが年金の意義であり、「年金=積立貯蓄」ではない!と主張しています。

(画像出典:平成26年度財政検証|厚生労働省 p.402)

厚労省試算セクションでも書きましたが、これは実際そうです。

だってそもそも「国民年金保険料・厚生年金保険料」という名前が付いていますからね。

公的年金が「保険」であることは全国民が理解しないといけない事項です。

公的年金は、購買力が維持される終身年金が支給されて、もし事故等で死亡や障害が発生した場合には障害年金・遺族年金が支給される「保険」です。であれば、仮に給付負担倍率が1を割り込んだとしても価値はあるのではないでしょうか。

もちろん、公的年金の保険機能に価値を感じるかどうかは人それぞれです。

が、いま民間の保険に加入されている方は公的年金の保険機能とも比較して判断してください。

たとえば、一般の個人年金保険に入っている人も多いと思いますが、2019年現在販売されている個人年金保険なんて利回り0.33%くらいの金融商品で、なおかつ公的年金のようなインフレヘッジも無いのですよ。(参考:老後資金っていくら必要なの?不足分を効果的に貯める方法も伝授!)。

そう考えると、老後に購買力を維持した(インフレヘッジ)したお金を支給してくれる公的年金に価値を感じませんか?(*)

あと、仮にデフレが続いたら公的年金はその分実質的価値が低下しますので、民間の一般個人年金保険の方がお得になりますけどね。

たしかに、いまの現役世代(特に若い世代)が、旧世代の高齢者のように年金だけで悠々自適に暮らす・・・という生き方をするのは難しいです。

事実として、すでに年金財政はひっ迫しており、将来の年金支給額が減ることはあれど増えることは無いでしょう。

であれば、もう「公的年金=保険」と考えて、別途老後資金対策に努めた方が建設的だと思いませんか?そのために、iDeCoやつみたてNISAなどの税制優遇された私的年金制度が拡充されつつあるわけですからね。

とは言え、もちろん、公的年金の世代間格差が生じた原因は主に政府にありますので、もうちょっと真摯な対応が求められますよね。

②仮に世代間の格差を論じるにしても「私的扶養」も考えて!

厚労省は、「今の高齢者=少ない負担で多くの給付を貰っている勝ち組世代」と断ずるのではなく、以下のことも考慮に入れてください言っています。

| 項目 | 内容 |

|---|---|

| ①高齢者を扶養する仕組み | 昔の人の保険料負担額は事実として少ないが、昔は公的年金制度(公的扶養)が発達していなかったため、親の生活費などの私的扶養の負担が大きかった。 |

| ②生活の水準 | 戦後復興期において今の年金受給者世代が頑張ったからこそ今の日本があり、当時の生活水準からすると保険料水準は妥当だった。 今の現役世代は、今の年金受給者世代のおかげで生活水準が上がったことを考慮すべきで、可処分所得等から考えると今の現役世代のほうが余裕がある。 |

| ③高齢者扶養にかかる負担の差 | 仮に、現時点で公的扶養がなくなれば私的扶養時代に逆戻りすることになる。公的年金制度がなくて親の扶養が行えるのか考えてほしい。 |

確かに、これらの主張はいずれも正当な理由であり納得感のあるものです。

今の高齢者の頑張りが無ければ「先進国である日本」は無かったかもしれません。

また、実際問題、高齢者の収入のほとんどを公的年金が占めている現代において、公的年金が無くなれば現役世代の負担もかなり辛いものになるでしょう。

しかし、問題はそこではありません。

そもそも、異常な世代間格差が発生するであろうことは、もっと早い段階から分かっていたはずです。

それにも関わらず「急速な少子高齢化の影響」の一点張りで抜本的な改革を行わずに、対処療法を続けた結果、世代間格差を拡大させた張本人である政府(特に行政)が、

「私は別に悪くないですよ」という姿勢を見せていることが問題であり、年金不信を招いている原因ではないでしょうか。もう少し襟を正して年金制度を運営してほしいと考えるのは国民として至極当然のことでしょう。

【結論】結局のところ、今の現役世代(特に若い世代)は払い損なのか?

ここまで記事を読んで、結局のところ今の20代~40代くらいの現役世代って払い損なの?払い得なの?どっち?と思った人も多いでしょう。(特に30代より下の世代は心配ですよね)。

この点、結論から言いますと、

全く分かりません(*)。

ただ、一つ言えることは、

事業主負担分(厚生年金の場合)が給与に転嫁されていないと考えられる人であれば、30代以下の現役世代でも公的年金は「払い得」となる可能性が高いです。(目に見える経済的な価値という意味で)。

実際問題、経済学者を始めとする経済に強い人以外で「事業主負担分は実際には労働者が負担しているんだ!」なんて考えることありますか?

ありませんよね。

まぁ、経済学者さんからすると「それが政府の狙いなんだよ!」という話かもしれませんが、

今の20代・30代の人に適用される老齢厚生年金の計算式を見ても、名目額だけで考えれば、事業主負担分を考慮しない場合で10年、考慮に入れた場合で20年くらいで回収できる仕組みになってるんですよ(基礎年金含めて考えて)。

もちろん、マクロ経済スライドが適用されることで実質額の回収年数はもっと遅くなるんですけど。(多分、事業主負担分を考慮しない場合で12年、考慮に入れた場合で24年くらいです。厳密に計算はしてないですが)。

その上で「公的年金=保険」と考えられる聡明な人であれば「公的年金はお得」という考えになると思います。

ただ、事業主負担分は給与に転嫁されている!と考える人にとっては「公的年金は払い損」という結果になる人が多いでしょう。

また、政府の経済前提通りに行かずにマクロ経済スライドが完全に適用されないとなると、さらに世代間格差が拡大して現役世代の年金不信は止まらないでしょう。

もうこの辺りはシミュレーションの世界なので、結果は後になってからしか分かりません。(どれだけ長生きするかにもよりますしね。)

われわれ現役世代は、世代間格差を拡大させた張本人である政府を恨みつつ、粛々と資産形成に努めるのが賢い選択なのかなと個人的には思います。