最近、「老後貧乏」「下流老人」という言葉をよく聞くようになりました。

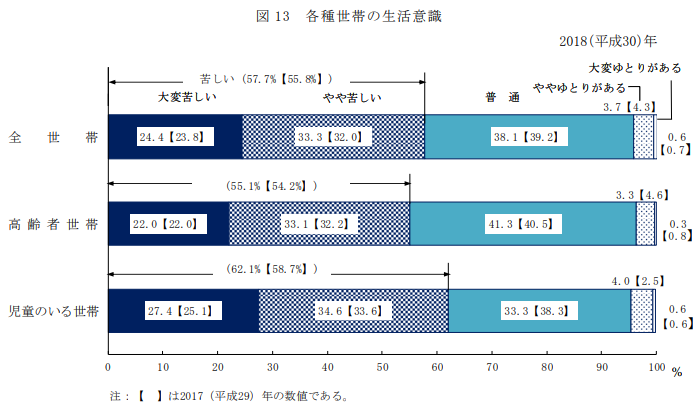

その実態はどうなのでしょうか。以下のグラフをご覧ください。

(画像出典:平成30年 国民生活基礎調査|厚生労働省 P12 図13)

(画像出典:平成30年 国民生活基礎調査|厚生労働省 P12 図13)

高齢者世帯だけで見ると「大変苦しい」「やや苦しい」と答えた割合は55.1%。

全世帯の57.7%、児童のいる世帯の62.1%と比べるとややゆとりがありますね。

「良かった・・・高齢者になれば年金も貰えるし生活も楽になるのかな?」

と思った方は要注意です。

なぜなら、このデータは「今の高齢者世帯」を対象にアンケートを取ったものだからです。

ご存知のように、今の高齢者世帯の年金支給額は非常に多いです。

[getpost id=”19079″ target=”_blank”]しかし、年金の財政検証等の情報から、将来の年金受給額の実質的価値は今よりも最低2割程度下落することが確定しています。

つまり、今の現役世代が高齢者世帯になった時に同様のアンケートを取ったとすると、「生活が苦しい」と答える世帯の割合は上記データよりも多くなるのは確実です。

働けるうちはまだ生活改善の余地がありますが、動くこと・働くことが難しくなる高齢者になってから、自力で「苦しい生活」から抜け出すのは中々難しいですよ。

今のうちから、老後に向けて資産形成をしておきましょうね!

とはいえ、なにも引退時点の資産額や年金額の多寡だけで老後貧乏になるか否かが決まるわけでは有りません。

充分な資産や収入があっても老後貧乏になってしまう人はいます。

そこで今回の記事では、「貧乏生活せざるを得なくなってしまう人の8つの特徴」と題して、老後貧乏を招いてしまう原因を具体例を交えながら紹介していきますよ。

老後貧乏になってしまう人の8つの特徴

老後貧乏に繋がる行動はいくつかありますが、全て「老後生活を十分に意識できていない」という共通点があります。

ようは、収支のバランス(及び資産額とのバランス)をしっかりと管理出来てない人は老後貧乏になりやすいという事です。

言われてみれば当たり前ですよね。

従って、老後貧乏を防ぐためには

- 支出を抑える

- 必要に応じて老後期も働いて収入を得る

- 現役のうちにお金を貯めておく

の3つを各世帯の実情に応じて適切に組み合わせることが大事です。

しかし、この当たり前の事が出来ずに老後貧乏になってしまう人もいます。

彼らにはどんな特徴があるのでしょうか?以下、実際に見ていきましょう。

特徴①:働いていたときと金銭感覚を変えることができない

老後貧乏に陥る原因として、必ず上がってくるのが「定年前と金銭感覚を変えられないこと」です。

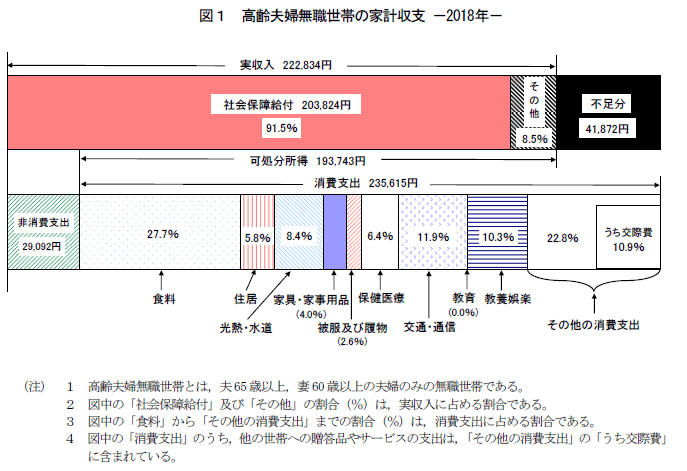

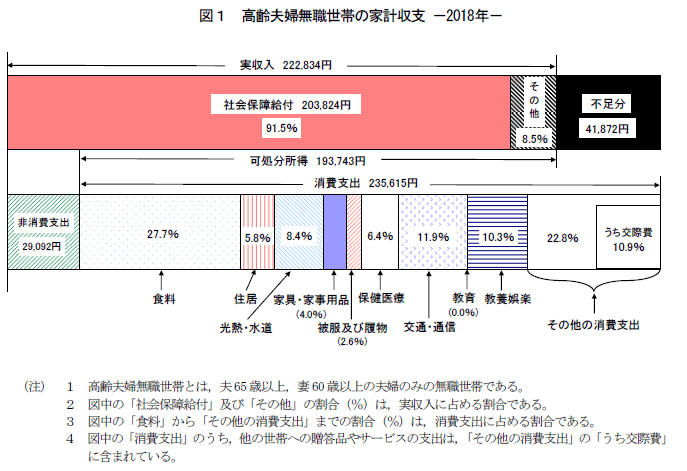

下図は「高齢夫婦無職世帯(夫65歳以上・妻60歳以上のみの無職世帯)の毎月の収支状況」を表したものですが、毎月41,872円の赤字になっている事が分かりますね。

(画像出典:家計調査報告(家計収支編)平成30年(2018年)<参考4> 高齢無職世帯の家計収支(二人以上の世帯)P.18)

(画像出典:家計調査報告(家計収支編)平成30年(2018年)<参考4> 高齢無職世帯の家計収支(二人以上の世帯)P.18)

特に、定年前の収入が多かった人は老後の生活費を下げにくい傾向があります。

平均値のデータで高齢者世帯は毎月41,872円の赤字になっているわけですから、定年前と比べて金銭感覚を変えられない人はもっと赤字額が膨らみます。

赤字額が膨らむということは、それだけ引退時に保有しておくべき老後資金の額が多くなるわけですから大変ですよ。

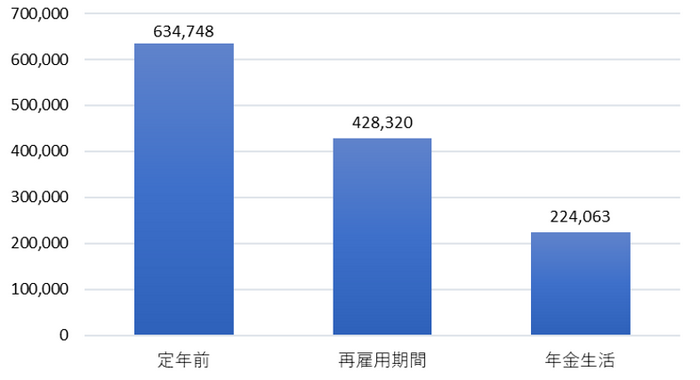

ちなみに、定年前後でどの程度収入が変わるのかも確認しておきましょう。

定年前後の各期間を以下の条件で設定して、それぞれの平均実収入を表してみました。

・定年前:世帯主が55~59歳の勤労者世帯(平均世帯人員3.06人)

・再雇用期間:世帯主が60~64歳の勤労者世帯(同2.77人)

・年金生活:世帯主が65歳以上の無職世帯(同2.37人)

《各期間における平均実収入(円/月)》

(データ出典:家計調査 2018年| 政府統計の総合窓口e-Stat 表3-2より)

年金生活期間の収入が定年前の期間と比べて3分の1程度になってる事が分かりますね。

早めに年金生活時の収入に合わせた支出に慣れることが非常に重要ですよ!

特徴②:退職してもローンが残っている

まず高齢者世帯の住居費支出の内訳を見てみましょう。

高齢の無職夫婦世帯(夫65歳以上,妻60歳以上の夫婦1組のみの世帯)の住居費データです。

| 項目 | 月あたりの金額 |

|---|---|

| 家賃地代 | 3,343円 |

| 設備修繕・維持費 | 10,282円 |

| 住居費合計 | 13,625円 |

とても安いと思いませんか?

理由は、いまの高齢者世帯は住宅ローンの返済が終わっている人が多いからです。だから数字上の住居費が安く出るんですね。

もしここに毎月7万円、ローンの返済があればどうなるでしょうか。先ほどみた毎月の赤字額41,872円に7万円がマルマル乗ってくるとなると、赤字額は優に10万円を超えてきます。

定年後も働く!という選択肢も当然ありますが、できることならローンを組むときは、完済を定年までに設定しておきたいですね。

なお、賃貸に住み続ける場合も毎月費用が発生しますから同様のことが言えますよ!

特徴③:退職金を散財してしまう

退職金は一度に大きなお金を貰える数少ない機会です。厚生労働省の調査では、1000万円~2000万円の支給が平均的。(参考:平成30年就労条件総合調査 結果の概況厚生労働省の退職給付(一時金・年金)の支給実態pdf第23表より)

約40年間のしごとを終えた自分にご褒美を買いたい気持ちはよく分かります。子どもや孫になにか買ってあげたい!という人もいるでしょう。

多少の贅沢は楽しむべきだと思いますが、大きな額を支払うのは大変危険ですよ。退職金は退職後の生活を安定させるものでもあります。

人によって受け取る金額は違いますが、退職金は老後資金を貯める最後のチャンスだと思って適切に使うようにしましょう。

特徴④:60歳でリタイアしている

1961(昭和36)年4月2日以降(*)に生まれた方の年金支給開始年齢は原則として65歳です。

従って、今の現役世代の多くの方は年金の支給開始年齢が65歳なわけですから、60歳でリタイアしてしまうと60歳~65歳になるまでの5年間は無収入になってしまいます。

60歳で完全に仕事をやめる場合は、相当な老後資金が必要ですよ。

仮に60歳でリタイアするとしたら、65歳でリタイアする場合と比べてどの程度余分に老後資金を用意しておく必要があるのか試算してみましょう。

前述した高齢の無職夫婦世帯(夫65歳以上,妻60歳以上の夫婦1組のみの世帯)の収支内訳は以下のようになっていましたね。

支出合計は264,707円(非消費支出29,092円+消費支出235,615円)となっています。

つまり単純計算で、65歳でリタイアする場合と比べると「約1,588万円(264,707円×5年×12ヶ月)」も余分に老後資金を貯めておく必要があるのです。

もちろん年金を繰上げして受給するという選択肢もありますが、仮に60歳から繰上受給するとなると毎月の支給額は65歳から支給する場合と比べて約30%減少します。しかも一度減った受給額は元には戻りません。

参考:年金の繰上げ受給について【記事未了】

前述したように、年金の実質的価値は今後最低でも2割程度低下しますから、年金の繰上げをしようがするまいが、60歳でリタイアするのではなく働けるうちは働いた方が良いでしょうね。

なお、60歳定年後のキャリアプランに関しては下記記事でまとめています。そちらも参照して下さい。

[getpost id=”18156″ target=”_blank”]

特徴⑤:過度な教育費をかけている

子どもには良い教育を受けてほしい、夢を叶えてあげたい…という気持ちは分かります。しかし、収入に見合わない額の教育費をかけるのは後々自分の首を締めてしまう可能性もあります。

以下の表をご覧ください。

| 学習費総額 | 国公立 | 私立 |

|---|---|---|

| 幼稚園 | 23.4万円 | 48.2万円 |

| 小学校 | 32.2万円 | 152.8万円 |

| 中学校 | 47.9万円 | 132.7万円 |

| 高校(全日制) | 45.1万円 | 104万円 |

| 大学(文系) | 114.8万円 | 160.1万円 |

| 計 | 1,001.6万円 | 2,411.9万円 |

小学校から大学(文系)まで私立に通った場合と全て(国)公立に通った場合では、なんと約1,400万円も差が出ます。

子供の為を思って良い教育を受けさせるのは素晴らしいことですが、自分たちの老後資金まで使い果たしてしまうのでは元も子もありませんよ。

特徴⑥:孫や子供に過度な金銭的援助をしている

可愛い孫になにか買ってあげたい、子供が困っていたら助けてあげたい、という気持ちはどうしても湧いてくるものです。

もちろん適度な金銭的援助は問題ありませんが、比較的小さなお金でも積み重なると無視できない金額となりますよ。特にプレゼントする・奢ることが当たり前にならないように気をつけてくださいね。

途中で家計が苦しくなり援助することができなくなっても、なかなか言い出しにくかったりします。精神的にもキツイですよね。

喜んでプレゼントできるような余裕を保つためにも、金銭的援助は適切な頻度・金額を心がけましょう。

特徴⑦:熟年で離婚する

様々な事情で、長年連れ添った後に離婚を決める夫婦もいると思います。

確かに事情によっては離婚の選択肢をとるほうが良い人もいます。ただし、離婚して一人暮らしになると、その分収入が減ることに注意してくださいね。

特に、結婚後に仕事を辞めて専業主婦になった女性の年金額は非常に少ないです。

いまは離婚時の年金分割制度があるので昔よりは安心ですが、分割対象はあくまでも「婚姻期間中の夫の厚生年金記録」のみです。

[getpost id=”9239″ target=”_blank”]現在は晩婚化も進んでいますので、蓋をあけてみたら数万円しか年金の上乗せがされなかった!というケースも想定されます。そして、何度も言いますが、年金の実質的価値自体も今後は下がっていくことが確定しています。

もし、離婚を考えているのであれば「年金分割でいくら年金が増えるのか?」「どれくらい財産分与が受けられるのか?」なども含め、離婚後のライフプランのシミュレーションを念入りに行ってから離婚してくださいね。

特徴⑧:健康を害して医療費や介護費が多額になってしまう

最新のデータによると”65歳以降にかかる医療費”および”介護費”の平均額は以下のようになっています。

| 項目 | 自己負担額 |

|---|---|

| 医療費 | 312万円(*1) |

| 介護費 | 494万円(*2) |

| 合計 | 806万円 |

*2 データ元:平成30年版 介護にはどれくらいの年数・費用がかかる?|生命保険文化センターより、一時的にかかる費用(69万円)+月額介護費(7.8万円)×介護期間(54.5ヵ月)≒494万円で算出。

平均で806万円もかかるのに、病気がちで体が弱いとなると、さらなる自己負担額を求められることが予想されます。

もちろん、医療保険や介護保険には収入に応じた自己負担上限額が定められているので、平均の2倍も3倍も費用が増える事はありませんが、「健康な人・健康ではない人」を比較すると、健康な人の自己負担額の方が少なくなるでしょう。

医療や介護は生きていく上で必要不可欠な項目なので、ここの費用を削減するのはなかなか難しいです。

現役時代から無理のある生活をしている人には、高齢期になってそのツケが回ってくる可能性が高いです。(身体的にも精神的にも、そして金銭的にもです)。

若いうちから健康に気を遣って生活しましょうね。

まとめ~適切な資産運用も大切!

ここまで、老後貧乏になってしまう人の特徴を8つあげてきました。

もちろん、老後貧乏になる原因はこれだけに限りません。

たとえば他にも

・親の面倒(金銭的に)を見なければならない

・子供が引きこもりになってしまい年金を食いつぶす

・損害保険に加入しておらず多額の賠償金を払うはめになった

・災害により自宅が被災したが十分な保険金が支払われなかった

など色々あります。

正直言って、予見できない理由でお金がなくなってしまうことも当然あります。

だからこそ、現役のうちから老後生活を意識して、余裕を持ったライフプランを作ることは非常に大事ですよ。自分ではイマイチ分からない・・・という方は信頼できるFPを探してライフプランシミュレーションをしてもらうの一つの手です!

また、年金の実質的価値が確実に低下していく日本において、自助努力による資産形成の必要性は年々高まっていますので、iDeCoやつみたてNISAといった税制優遇制度を活用して若いうちから老後資金を形成することもお忘れなく!

参考:iDeCoとつみたてNISAはどちらがお得?選び方をお金のプロが完全ガイド【記事未了】